La UE e la diversificazione energetica: l’opzione del Mediterraneo Orientale

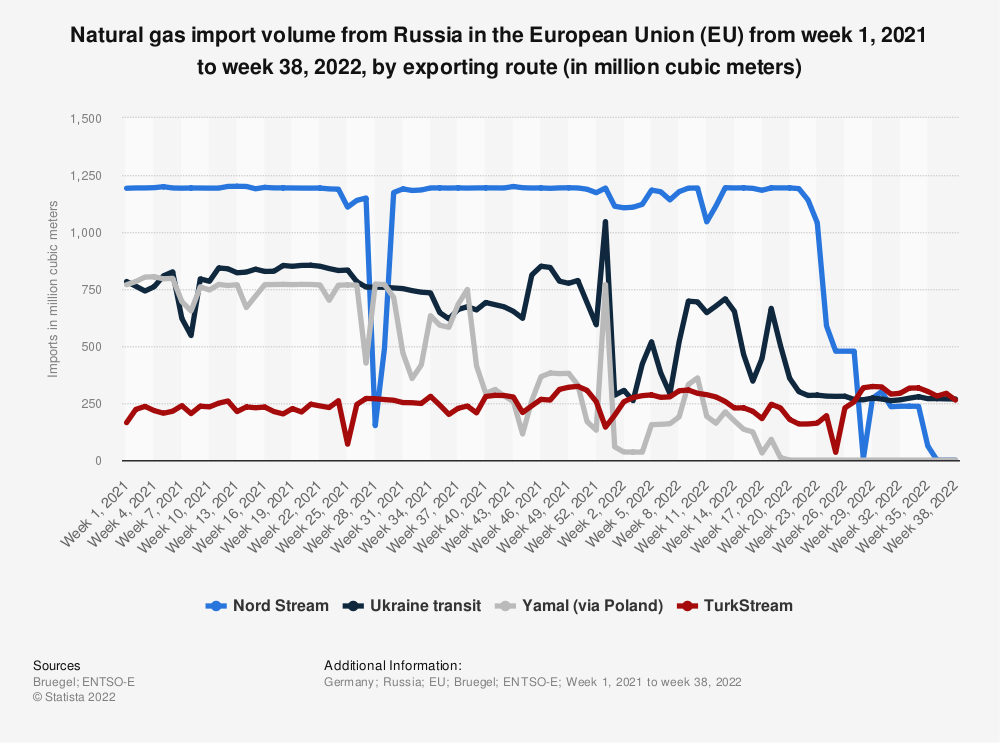

La guerra russo-ucraina, pur geograficamente circoscritta, ha superato la dimensione esclusivamente militare. La crisi energetica ne è un esempio; infatti, sebbene si possa datare il suo inizio prima dell’invasione dell’Ucraina, si è acuita grazie all’uso politico del gas da parte di Vladimir Putin.

La prima a soffrirne è l’Unione Europea, dipendente dalle forniture russe per circa 155 miliardi di metri cubi (bcm) di gas naturale, per il solo 2021, con l’Italia, che ha un fabbisogno annuo di circa 75 bcm l’anno, tra i Paesi più esposti.

È con il piano “REPowerEU” che nel maggio 2022 la Commissione Europea stabilisce le modalità per ridurre rapidamente la presenza dei combustibili fossili russi nel suo mix energetico, che a inizio conflitto ammontava al 40%. Una delle prime “Azioni” intraprese in questa direzione è la firma, il 15 giugno, del Memorandum d’Intesa per la cooperazione in materia di commercio, trasporto e esportazione del gas naturale tra Egitto, Israele e Unione Europea.

Con questo accordo di cooperazione i due Paesi si impegnano, per i prossimi tre anni, ad incrementare di 2 bcm l’anno, da 5 a 7, le esportazioni della risorsa, sotto forma di gas naturale liquefatto (GNL), verso il continente.

La Commissione Europea, dunque, dovendo far fronte alla situazione di estrema urgenza e rispondere alla necessità di trovare soluzioni nel breve termine, si interfaccia con Egitto e Israele per il loro ruolo di rilievo, assunto già pre-guerra, nel mercato del gas regionale.

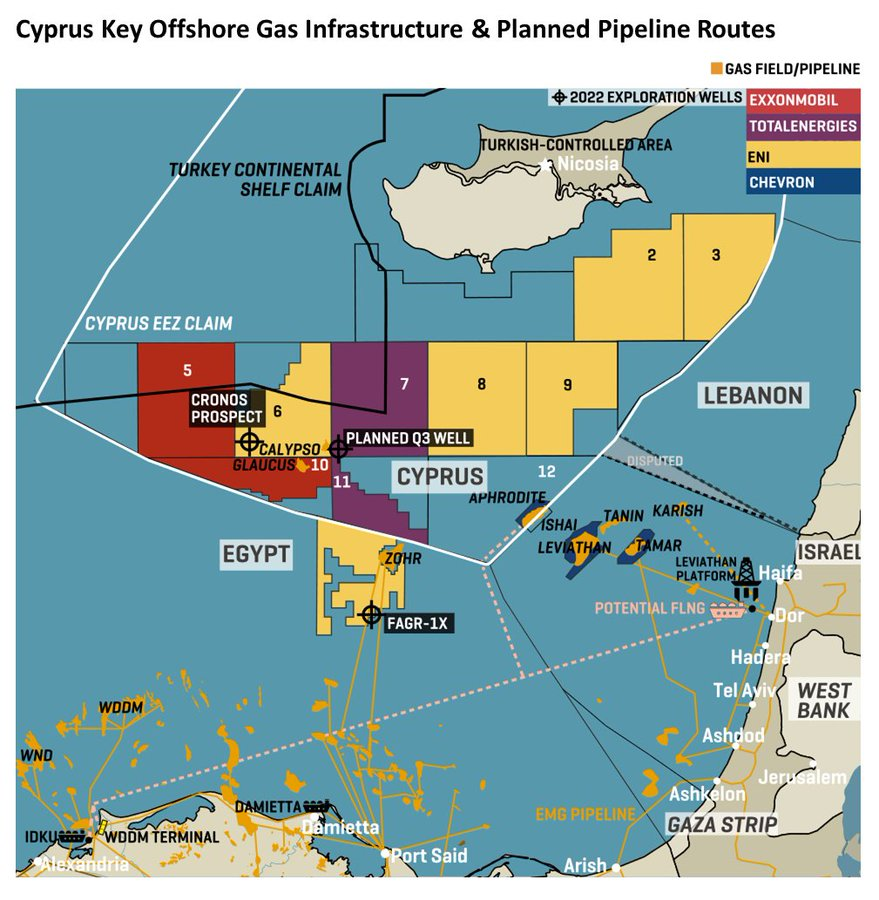

Il Cairo diventa leader regionale delle esportazioni di LNG grazie principalmente al giacimento Zohr, scoperto nel 2015, e agli impianti di liquefazione siti ad Idku e Damietta, uniche infrastrutture specializzate nell’area.

Gerusalemme riesce a raggiungere l’indipendenza energetica con Leviathan e Tamar che riesce a raggiungere l’indipendenza energetica e ad assumere pure un peso specifico sostanzioso all’interno delle dinamiche di esportazione grazie a una solida rete di distribuzione. Tuttavia vi sono altri attori del Mediterraneo orientale che non hanno ancora espresso il loro pieno potenziale e potrebbero divenire protagonisti nel panorama energetico regionale.

La Commissione Europea è conscia di queste potenzialità, motivo per cui nel Memorandum si legge che le esportazioni possono avvenire“ […] da qualsiasi altra fonte nella regione del Mediterraneo orientale, compresi gli Stati membri dell’UE nella regione ”.

Se si sottolinea anche che la firma del Memorandum è avvenuta a margine della settima riunione interministeriale dell’East Mediterranean Gas Forum (EMGF), una delle più importanti organizzazioni intergovernative regionali in materia, si intuisce il chiaro riferimento a Cipro. Cioè uno dei più importanti membri permanenti dell’EMGF, che ha rinvenuto ingenti volumi di gas, fin dal 2011, davanti alle sue coste: l’ultima scoperta data al 23 agosto 2022, Cronos-1.

Nonostante l’attivismo nelle ricerche, a Cipro mancano ancora le infrastrutture necessarie al commercio del gas. E’ per questo che la Commissione Europea con il Memorandum mira anche ad incoraggiare le aziende europee ad investire nella loro costruzione.

E con il meccanismo del rinnovo automatico, per al massimo due periodi di durata triennale, l’UE si è creata uno spazio di manovra utile per poter potenzialmente incrementare ancor più le forniture dal Mediterraneo Orientale.

Leggi anche: The wider regional background of the “East Med” affaire

Diverso invece il ruolo della Grecia. Atene non ha rinvenuto ingenti quantità di gas naturale nella sua Zona economica esclusiva (ZEE), e si è posta sul mercato regionale solo come Paese di transito, in sintonia con la sua collocazione di Paese-ponte tra Mediterraneo Orientale ed Europa Centrale.

Sul territorio greco infatti sono presenti: uno dei gasdotti attivi più importanti del continente, la Trans Adriatic Pipeline (TAP); l’Interconnessione Grecia-Bulgaria (IGB), inaugurata l’1 ottobre 2022; e infine la futura unità di stoccaggio e rigassificazione di Alexandroupolis. Una volta messa anche in funzione quest’ultima infrastruttura, FSRU (Floating Storage and Regasification Unit), entro la fine del 2023, gli esperti sottolineano come le opzioni per il trasporto del gas nel e fuori dal Mediterraneo Orientale aumenteranno considerevolmente.

E anche di questo la Commissione Europea è ben conscia: all’interno delle “Azioni” del “REPowerEU” si legge di “Intensificare la cooperazione con l’Azerbaigian, in particolare sul Corridoio meridionale di trasporto del gas”, di cui il TAP è la componente finale. Per questo il 18 luglio la Presidente della Commissione Ursula von der Leyen, si è recata a Baku per firmare con il governo azero un nuovo protocollo d’intesa per un partenariato strategico nel settore dell’energia. Tra le varie azioni stabilite, si prevede anche di raddoppiare la Trans Adriatic Pipeline (TAP), al fine di incrementare, entro il 2027, di circa 12 miliardi di bcm, da 8 a 20, le esportazioni verso l’Unione.

Israele ed Egitto sono gli unici che sono riusciti a completare tutte le fasi di sviluppo e commercio di gas; al contrario di Cipro e Grecia, che hanno riscontrato numerose problematiche. Innanzitutto, Nicosia ha avuto difficoltà nel definire i diritti di estrazione di alcuni suoi giacimenti, in quanto una parte di essi sconfina al di fuori della ZEE: lampante a riguardo è la disputa israelo-cipriota sui campi Afrodite-Yishai.

Inoltre come le ZEE cipriote e greche si trovano in porzioni di mare rivendicate anche da altri attori regionali – Turchia e Repubblica turca di Cipro Nord. Ciò ha reso le porzioni di mare comprese tra il confine turco-cipriota e quello greco-turco in zone di conflitto potenziale.

La guerra in Ucraina ha modificato ulteriormente alcune dinamiche più strettamente politiche nell’area, come la postura del governo di Ankara che è divenuta meno assertiva. Anche in vista delle elezioni presidenziali, attese per il 2023, il Presidente Erdogan sta cercando di risollevare rapidamente l’economia turca e di ridurre il suo quasi decennale isolamento politico all’interno della regione.

Motivo per il quale a livello interno ha abbassato i tassi d’interesse e sostenuto politiche economiche espansive, che in concreto hanno aumentato solo l’inflazione e fatto crollare la lira turca; e normalizzato le relazioni con i suoi vicini regionali.

Già a marzo 2021, i rapporti diplomatici tra la Turchia e l’Egitto sono ripresi: ad aprile di quest’anno, il processo di normalizzazione ha raggiunto il suo culmine con la nomina di un nuovo ambasciatore turco ad Il Cairo.

Il 9 agosto, il governo turco ha annunciato di aver ripreso, dopo due anni di pausa, le operazioni di perforazione di idrocarburi nel Mediterraneo orientale, in aree non rivendicate da Cipro. Le precedenti spedizioni erano state invece condotte in zone contese, e soprattutto il governo turco era solito far scortare le navi di ricerca gas da navi militari.

Il 17 agosto, inoltre, dopo anni di congelamento dei rapporti diplomatici, gli ambasciatori turchi e israeliani sono stati reinsediati nelle rispettive sedi.

La ripresa dei rapporti tra Turchia e Israele è avvenuta grazie ad una linea di cooperazione disegnata sui temi di sicurezza regionale, sull’energia e sul commercio, che potrebbe riportare in auge l’idea della costruzione del gasdotto tra Israele e la Turchia, che farebbe confluire i volumi di gas israeliani nel Corridoio meridionale del gas.

Leggi anche: Il nuovo attivismo politico della Türkiye in Medio Oriente

Tuttavia, non con tutti i player regionali Ankara ha migliorato i rapporti: con la Grecia, infatti, le tensioni sono riprese ad inizio giugno, in quanto il governo turco ha accusato Atene di installare armamenti le isole del Mar Egeo, cosa vietata dai trattati di Losanna, 1923, e di Parigi, 1947.

Per non dipendere più dai combustibili fossili russi nel breve termine, quindi, l’Unione Europea ha stretto partenariati strategici con Paesi che presentavano già all’interno del proprio territorio tutte le infrastrutture specifiche per la commercializzazione gas.

La UE sta già lavorando in ottica futura, però, per poter importare maggiori volumi di gas anche da altre parti della regione, come testimoniato dal Memorandum. Non è affatto detto infatti che Israele e Egitto siano capaci di rispettare gli impegni presi.

Ad esempio, il governo egiziano per poter indirizzare maggiori volumi di gas verso l’Europa in agosto ha dovuto approvare un piano di razionamento dell’elettricità, che quanto per oltre il 60% è prodotta proprio dal gas naturale. Il governo israeliano, anche se ha dichiarato che il gas già trovato può soddisfare il fabbisogno nazionale per i prossimi 35 anni, ai primi di giugno ha annunciato un nuovo round di offerte per licenze esplorative per la ricerca di gas naturale, all’interno della sua ZEE.

Al fine di ricevere una fornitura affidabile e duratura nel tempo, è necessario dunque che vengano messi in funzione anche i giacimenti ciprioti.

Come ipotesi per commercializzare il gas cipriota, ad oggi l’opzione del gasdotto EastMed sta perdendo quota, visti i costi e le complessità progettuali.

Sempre più plausibile risulta essere, invece, lo sviluppo dei giacimenti in sintonia con la rete di trasporto gas egiziana – che porterebbe il gas sotto forma di LNG in Europa – e con le infrastrutture greche; oppure, attraverso un eventuale gasdotto israelo-turco.

Forse anche il recente accordo di delimitazione della Zona Economica Esclusiva tra Israele e Libano, che inoltre normalizza lo sfruttamento dei giacimenti gas marittimi, e l’ancora calda dichiarazione di Vladimir Putin, secondo cui la Turchia potrebbe diventare uno snodo energetico del gas, viaggiano in questa strada, ma è ancora presto per dirlo.