L’Italia e la dipendenza dal gas di Putin: l’ardua ricerca di forniture alternative

Atarassia euclidea. Può riassumersi così la condizione mentale dell’Europa e dell’Italia fino al 24 febbraio, giorno dell’attacco militare della Russia all’Ucraina. Ma non (necessariamente) per descrivere lo stato di imperturbabilità dello spirito dell’uomo di oggi, ma molto più prosaicamente, per rappresentare la colpevole illusione che le nostre forniture energetiche, e quindi il nostro stile di vita, siano qualcosa di dato e immutabile.

Più concretamente, le politiche energetiche di un Paese sono determinate da quattro fattori: la disponibilità di risorse, i costi associati al loro sfruttamento, le ricadute ambientali e le implicazioni geopolitiche. Le riserve europee di idrocarburi non sarebbero irrisorie, sebbene insufficienti a soddisfare i consumi interni. Ma i costi diretti di esplorazione e sviluppo dei giacimenti e soprattutto il loro impatto sull’ambiente hanno condotto i Paesi europei a prediligere fonti energetiche alternative ai combustibili fossili domestici. Sottostimando, se non ignorando, i rischi geopolitici associati alla dipendenza da taluni fornitori. In altre parole, importare il gas russo è stata la scelta più conveniente per l’Europa. Almeno finora.

Perché il prezzo del gas è importante

Già prima dell’attacco russo all’Ucraina, la relativa dipendenza dell’Europa dal gas russo si è riflessa nell’aumento dei prezzi di gas ed elettricità. Il prezzo del gas naturale in Italia ha subìto un aumento del 750%, da 20 centesimi di euro per metro cubo nel gennaio di un anno fa ad un picco di 1,7 euro di inizio 2022. Il PUN (prezzo unico nazionale dell’elettricità) al 23 marzo era di 355 euro/MWh, un aumento di quasi il 500% rispetto ai 60 euro/MWh di una anno fa. Quest’ultimo è fortemente influenzato dal prezzo del combustibile utilizzato. Il regime di tendenziale concorrenzialità del mercato dell’elettricità fa sì che il suo prezzo sia determinato dal livello del suo costo marginale. Ovvero, data la riduzione di costo raggiunta dagli impianti a fonte di energia rinnovabile (FER), è il costo (più elevato) degli impianti alimentati a gas a determinare il prezzo dell’elettricità. Ciò a prescindere dalla percentuale di elettricità prodotta bruciando gas rispetto a quella generata da altre fonti. Inoltre, il gas naturale è alla base della filiera produttiva dell’importante industria petrolchimica.

Secondo il ministro della Transizione Ecologica, Roberto Cingolani, l’aumento del prezzo del gas non troverebbe giustificazione nei fondamentali del mercato ma nella speculazione degli operatori. In realtà sappiamo che il prezzo non è determinato solo dall’incrocio tra la domanda e l’offerta delle quantità fisiche. Esso incorpora anche le aspettative del mercato circa il livello futuro dei prezzi ovvero il rischio di tagli dell’offerta dovuti a crisi esogene come l’instabilità geopolitica.

Il salto di livello

I cannoneggiamenti di Putin ci hanno definitivamente risvegliato dal letargo, smascherando le lacune della politica energetica italiana ed europea. La diversificazione delle fonti di approvvigionamento energetico – non solo di gas naturale – ha improvvisamente scalato la gerarchia delle priorità passando da mera necessità economica a imperativo geopolitico. Ammesso e non concesso che i Paesi europei vogliano veramente liberarsi dal gas di Putin, è improbabile che ciò possa avvenire in tempi brevi. In particolare per l’Italia, soprattutto se ciò va fatto entro l’inizio del prossimo inverno.

Leggi anche: Le conseguenze della guerra in Ucraina per il sistema elettrico italiano

Nel 2021 l’Italia ha consumato circa 76 miliardi di metri cubi (mld mc) di gas. Di questi, solo 3,34 mld mc sono stati prodotti da giacimenti italiani, mentre 29 mld mc (circa il 40% del nostro import di gas) viene dalla Russia. Quindi l’obiettivo è sostituire questo gas con fonti alternative e riempire i depositi di stoccaggio italiani almeno al 90%, cioè con 10-12 mld mc. Sarà possibile? Prima dell’inizio del prossimo inverno, no. Almeno non per 29 mld mc. Nel più lungo periodo, sì. Vediamo come.

Gli approvvigionamenti dell’Italia e le diversificazioni possibili

Il gas naturale contribuisce alla generazione di circa un terzo dell’elettricità prodotta in Italia. Sostituire tutti gli impianti a gas con parchi FER in sette mesi è impossibile. La velocizzazione dell’iter autorizzativo per la costruzione di nuovi impianti FER introdotta dal Decreto Semplificazioni Bis convertito in legge il 29 luglio scorso ha ridotto i tempi; al netto di qualche lacuna lamentata dagli specialisti del settore, non ci si poteva aspettare che li azzerasse. Quindi dobbiamo continuare a fare affidamento sul gas come componente più o meno ampia del nostro mix energetico.

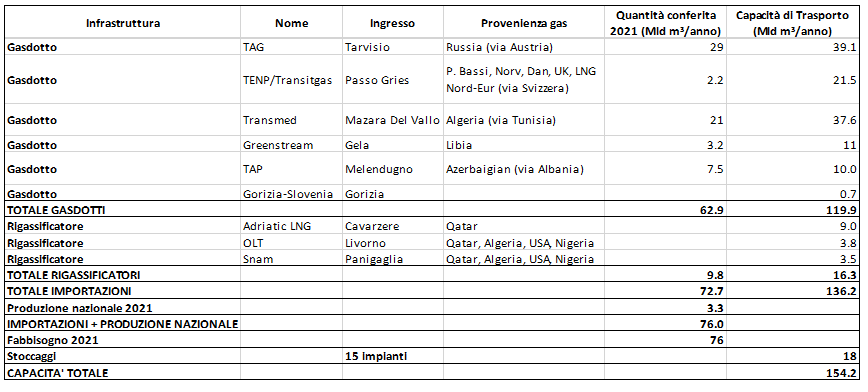

Attualmente l’Italia si rifornisce di gas attraverso sei gasdotti e tre terminali di rigassificazione, con una capacità di importazione di circa 136 mld mc/anno. Questa capacità è integrata dai 15 depositi di stoccaggio, che hanno una capacità complessiva di 18 mld mc/anno e che ad oggi sono riempiti per circa la metà. Ciò vuol dire che immaginando di avere gli stoccaggi pieni al 90% e un’interruzione delle forniture dall’estero, l’Italia avrebbe un’autonomia di circa un mese e mezzo. Il nostro è un sistema infrastrutturale nel suo complesso sufficientemente diversificato e in grado di garantirci un livello adeguato di sicurezza degli approvvigionamenti, anche se confrontato con i nostri soci europei. A patto che ci siano fornitori disposti a venderci il loro gas.

Soluzioni possibili nel breve periodo

Mentre la guerra impazza, il gas russo continua a fluire in Europa. Le sanzioni europee, a differenza di quelle americane, non hanno ancora colpito le forniture di gas, che fruttano al regime putiniano circa 700 milioni di euro al giorno. Per questo, la pressione da parte della Polonia e della tre repubbliche baltiche sui partner europei affinché interrompano le importazioni di gas russo si fa sempre più insistente. Sarà difficile che verranno ascoltati, specialmente da Germania e Italia, le locomotive industriali d’Europa e fortemente dipendenti dal gas di Mosca. D’altra parte, la Russia si è impegnata al rispetto dei contratti di vendita, che scadranno nel 2036 e implicano un obbligo di consegna garantito da elevate penali.

Leggi anche: Sanzioni: ieri e oggi, da Mussolini a Putin

All’indomani dell’invasione russa, Il ministro degli esteri Di Maio e l’AD di ENI Descalzi hanno effettuato missioni in Algeria, Qatar, Repubblica del Congo, Angola e Mozambico per chiedere a questi produttori di aumentare le forniture all’Italia. Le quali non possono essere accresciute significativamente nel giro di poche settimane a causa di contratti di fornitura in essere con altri compratori e di vincoli tecnici alla capacità produttiva dei giacimenti.

L’Algeria ci rifornisce attraverso il gasdotto Transmed, che ha una capacità di 37 mld mc/anno, di cui utilizziamo attualmente circa 21 mld mc. L’Algeria deve far fronte ai consumi interni e nel breve termine non può aprire i rubinetti per più di 2 mld mc aggiuntivi, sebbene per il lungo termine Di Maio e Descalzi sarebbero riusciti a strappare un impegno per ulteriori 8 mld mc.

Un aumento delle importazioni di gas naturale liquefatto (GNL) sarebbe la soluzione più rapida. In condizioni di mercato “normali”, il gas trasportato via metanodotto è più economico del GNL, e gli operatori di mercato seguono il prezzo. Per questo motivo gli importatori europei preferivano il gas russo al “gas della libertà” di Donald Trump, che avrebbe dovuto attraversare l’Atlantico su nave incorporando costi di liquefazione, trasporto e rigassificazione. Ciò spiega perché il GNL pesi solamente per il 20% dell’import italiano di gas. L’aumento del prezzo del gas dalla fine del 2021 ha reso però competitivo il GNL, tanto che già ad inizio anno decine di metaniere che trasportavano GNL dagli USA all’Asia hanno virato verso l’Europa. La Commissione europea stima che per ridurre la dipendenza dal gas russo, quest’anno i 27 dovrebbero aumentare le importazioni di GNL di 50 mld mc (+55% rispetto al 2021). Ma con la produzione mondiale di GNL prevista in aumento di soli 60-70 milioni mc, la maggior parte negli Usa, secondo l’International Group of LNG Importers l’Europa se ne potrà accaparrare non più della metà. La forbice tra domanda e offerta inevitabilmente terrà i prezzi elevati.

I tre rigassificatori italiani hanno una capacità cumulata di circa 16 mld mc/anno e stanno attualmente processando meno di 10 mld mc/anno. Un aumento dell’import di GNL di 6 mld mc sarebbe quindi tecnicamente possibile. Il Qatar ha promesso un aumento delle forniture di due mld mc.

Anche una collaborazione con la Spagna sarebbe auspicabile. Non potendo rifornirsi di gas via tubo dall’Europa centrale a causa dell’ostruzionismo della Francia, gelosa di conservare il mercato di sbocco della propria energia da fonte nucleare, gli iberici si sono specializzati nella rigassificazione, con sei terminali per una capacità complessiva di 62 mld mc/anno. Il gestore della rete di gas italiana, Snam, sta lavorando a diverse possibili soluzioni. Nell’immediato, un gasdotto virtuale Spagna-Italia via nave; questo potrebbe poi essere sostituito da uno scambio tra gas algerino, dirottato dagli iberici agli italiani fino alla massima capacità del Transmed, e navi GNL, girate dall’Italia alla Spagna. Il vertice tra Italia, Spagna, Portogallo e Grecia patrocinato da Draghi è servito al nostro Presidente del Consiglio anche per ottenere la collaborazione di Sanchez sul fronte energetico.

L’installazione di nuovi rigassificatori rientra tra le opzioni indicate dal governo. Il ministro Cingolani ha chiesto a Snam di acquistare o noleggiare due unità FSRU (Floating Storage Regasification Unit), metaniere galleggianti in grado di rigassificare il GNL importato. Il problema è che al mondo ci sono circa 50 FSRU, e con la domanda di questi mesi sarà difficile assicurarsele.

Il gas della Libia ci arriva attraverso il Greenstream, metanodotto con 11 mld mc annui di capacità, che l’anno scorso abbiamo utilizzato per soli 3,2 mld mc. La produzione potrebbe essere aumentata di almeno un paio di miliardi di metri cubi all’anno con relativa facilità.

Una soluzione di emergenza potrebbe essere quella di tenere accese o riattivare le centrali a carbone. La Germania lo sta facendo. Tuttavia, anche il prezzo del carbone è aumentato, superando in questi giorni i 450 dollari a tonnellata dai 150 dollari di inizio febbraio. E con il 70% delle forniture, la Russia è quasi un monopolista del mercato europeo di carbone termico. Anche perché gli altri produttori di carbone, Indonesia in primis, hanno limitato le esportazioni.

Poi ci sarebbe l’Iran, il secondo Paese al mondo per riserve di gas naturale. Ma le esportazioni iraniane di idrocarburi sono bloccate dall’embargo riattivato da Trump nel 2018. Un accordo sul nucleare iraniano farebbe cadere l’embargo, ma è improbabile che esso venga raggiunto in tempi brevi.

Opzioni di lungo periodo

Mentre si cerca di limitare i danni del presente, bisogna lavorare alla realizzazione del trilemma energetico – sicurezza delle forniture-sostenibilità ambientale-economicità – di lungo periodo. Le opzioni, tutte compatibili tra di loro, sono le seguenti.

Lo sviluppo della generazione da FER. Raggiungere l’obiettivo fissato dall’Unione Europea per l’Italia del 30% di energia da fonte rinnovabile entro il 2030 significa installare circa 70 GW, ovvero sette GW all’anno. Ma negli ultimi due anni abbiamo installato solo 0,8 GW all’anno, complici gli ostacoli burocratici descritti sopra. Gran parte del potenziale è rappresentato da eolico e fotovoltaico, che sono fonti di energia non programmabili (non possiamo prevedere con precisione quando il vento soffierà o il sole sarà coperto dalle nuvole). Inoltre, una loro maggiore diffusione ha bisogno di cospicui interventi sulla rete di trasmissione, in particolare in Italia dove le zone di produzione del Sud e le zone di consumo del Nord industriale distano centinaia di chilometri. Per conciliare la non programmabilità della produzione con i picchi di domanda (recoupling) sono poi necessari investimenti in sistemi di accumulo e nella digitalizzazione della rete. Anche per questo il gas e il nucleare sono fonti di energia necessarie per la transizione verso le emissioni zero entro il 2050, come riconosciuto dalla tassonomia climatica proposta dalla Commissione Europea.

Aumento della produzione nazionale di gas naturale. Nel 2001 abbiamo estratto dai nostri giacimenti 15 mld mc di gas, pari a circa il 20% dei nostri consumi attuali. Nel corso degli anni la produzione è scesa fino ai 3,34 mld mc del 2021, pari al 4% del fabbisogno. Lo scorso febbraio il ministero della Transizione Ecologica ha pubblicato il PiTESAI, il Piano della transizione energetica sostenibile delle aree idonee. L’obiettivo è raddoppiare la produzione nazionale di gas dopo la moratoria introdotta nel 2019 dal governo Conte I.

Il grosso delle estrazioni è atteso dai nuovi giacimenti Argo e Cassiopea, nel Canale di Sicilia. Per portare il gas alla luce ci vorranno tra i 12 e i 36 mesi di iter autorizzativi e circa due miliardi di investimenti. L’Alto Adriatico è stato escluso dalle aree idonee, nonostante secondo le stime ci possano essere dai 30 ai 40 mld mc di gas. Ciò non impedisce alla Croazia di succhiare quel gas.

Il raddoppio della Trans Adriatic Pipeline (TAP), gasdotto che trasporta in Puglia il gas azero. L’Italia impegna 8,5 mld mc su una capacità complessiva di 10 mld mc/anno. La capacità del tubo potrebbe essere raddoppiata ufficialmente in quattro anni, in realtà in un paio di anni. L’interrogativo che non ha ancora avuto una risposta definitiva è se il giacimento da cui attinge TAP, Shah Deniz II, abbia o meno riserve sufficienti per alimentare il raddoppio della capacità.

La collaborazione con la Spagna potrebbe nel medio-lungo termine portare alla realizzazione del gasdotto Midcat attraverso i Pirenei, Parigi permettendo. In alternativa, si discute della costruzione di un gasdotto sottomarino che colleghi direttamente le penisole iberica e italiana. Oltre al GNL di importazione, la Spagna si approvvigiona di gas attraverso due tubi sottomarini con l’Algeria, che le assicurano circa il 30% del proprio fabbisogno. La crisi diplomatica tra Spagna e Algeria, innescata dall’appoggio di Madrid al Marocco sulla questione del Sahara occidentale, mette a rischio le forniture di gas algerino alla Spagna e quelle eventuali e indirette all’Italia. Tanto vale che Roma si accordi direttamente con Algeri. A maggior ragione dopo la produttiva visita di Mattarella nel Paese nord-africano lo scorso novembre. Rientra in tale quadro la riesumazione del progetto per il gasdotto Algeria-Sardegna-Italia (GALSI, con capacità progettata di 8 mld mc/anno) la cui preparazione era stata congelata nel 2014 in seguito alla conclusione dell’accordo di fornitura tra Gazprom e l’Italia.

Sono inoltre già autorizzati il terminale GNL di Falconara Marittima (4 mld mc/anno di capacità), quello di Gioia Tauro (12 mld mc/anno) e quello di Porto Empedocle (8 mld mc/anno). Ma per vedere il primo gas liquefatto ci vorranno tre-quattro anni.

Il gasdotto EastMed, con una capacità progettata iniziale di 10 mld mc/anno, avrebbe dovuto convogliare il gas israeliano, egiziano, cipriota e, in prospettiva, libanese in Grecia e in Italia. Esso è stato sempre osteggiato dalla Turchia, esclusa dal progetto, che si era spinta fino ad inviare navi da guerra per fermare le esplorazioni in acque cipriote. Ad inizio anno è stato affossato dall’amministrazione Biden, evidentemente preoccupata di tenere legata a sé Ankara in un periodo di scontro con la Russia.

L’opzione nucleare. Secondo il ministro Cingolani, la tecnologia a fissione utilizzata per le centrali attualmente in funzione non dà sufficienti garanzie di sicurezza. I mini-reattori modulari (Small Modular Reactors), centrali di quarta generazione di piccole dimensioni e modulari, invece avrebbero un rapporto costi-benefici migliore delle centrali esistenti.

I primi mini-reattori dovrebbero entrare in funzione entro il 2026 negli Usa, Gran Bretagna, Canada, Cina, Russia e Argentina. L’orizzonte per le prime centrali nucleari a fusione è invece non prima del 2050. L’unica scoria radioattiva che producono è il trizio, che ha un tempo di dimezzamento di 12,3 anni, una frazione del tempo di dimezzamento degli isotopi prodotti dalle centrali a fissione. Inoltre, le centrali a fusione non rilascerebbero anidride carbonica e non presenterebbero il rischio di reazioni a catena non controllate. ENI partecipa a diversi progetti per la ricerca sulla fusione a confinamento magnetico, tra cui il Commonwealth Fusion Systems promosso dal MIT, il Divertor Tokamak Test dell’Enea e il programma ITER in Francia.

Importiamo elettricità prodotta da centrali nucleari francesi, svizzere e slovene. Ne subiamo i rischi potenziali ma non possiamo partecipare alla loro gestione.

Leggi anche: La Germania tra gas russo e tabù nucleare

Mentre lavoriamo alla transizione energetica, che richiederà anni, siamo costretti a sacrificare la promozione della transizione democratica di alcuni “Paesi canaglia” fornitori di idrocarburi. Non è fantapolitica immaginare lo sblocco di Nord Stream 2, una volta placata la legittima indignazione per l’aggressione russa – e magari una diversa leadership a Mosca.