Le conseguenze della guerra in Ucraina per il sistema elettrico italiano

di Filippo Del Grosso, Ilaria Livi, Federico Pontoni, Edoardo Somenzi

Numeri di riferimento

- 73,3 miliardi di metri cubi: consumo nazionale di gas in Italia nel 2021

- 33,3 miliardi per usi civili,

- 14,1 miliardi per uso industriale,

- 25,9 miliardi per generazione

- 40% media delle forniture di gas russo sul totale dei consumi in Italia.

- 54,8 miliardi di metri cubi di gas: quantità verosimilmente disponibile nei prossimi 12 mesi in Italia, in caso di interruzione alle forniture.

- 17,5 – 19,1 miliardi di metri cubi: gas destinato a generazione termoelettrica negli scenari di crisi, ovvero quelli che scontano l’assenza di gas russo e l’impossibilità di importare elettricità.

- 8,9 – 10,5 miliardi di metri cubi: ammanco di gas per il sistema energetico italiano in caso di interruzioni dalla Russia.

La crisi russo-ucraina: possibili implicazioni per la filiera del gas

L’invasione dell’Ucraina portata avanti dall’esercito russo e le sanzioni economiche che i Paesi occidentali stanno adottando in risposta all’azione militare decisa da Putin possono avere conseguenze economiche e sociali particolarmente rilevanti. Centrale, in questo contesto, è il legame che Russia ed Europa hanno sul fronte energetico: infrastrutture gas corrono dalla Siberia fino al cuore dell’Europa; una considerevole parte della produzione russa di petrolio alimenta i nostri trasporti e partecipazioni industriali e finanziarie legano gli operatori energetici dei nostri paesi (si pensi agli investimenti di Shell in Russia o anche solo a quelli di Lukoil in Italia).

Per questo motivo, nonostante la tensione crescente, entrambi gli schieramenti esitano ad agire in maniera decisa nell’ambito energetico, soprattutto sul gas. Pur confidando in una rapida fine del conflitto e in una duratura soluzione diplomatica, non possiamo escludere che l’espulsione della Russia dallo SWIFT o un peggiorare degli eventi bellici possano portare a una riduzione, anche totale, del flusso di gas russo verso l’Europa (oltre a ritorsioni russe, non si possono escludere esplosioni o rotture dei gasdotti).

In questi giorni, ci sono state diverse dichiarazioni circa la possibilità del sistema energetico italiano di riuscire a sostenere una riduzione o anche la completa mancanza del gas russo. Il governo, tramite il premier Draghi e il ministro Cingolani, ha avviato le prime procedure di emergenza per massimizzare importazioni alternative e ha anche dichiarato la possibilità di riprendere la produzione elettrica a carbone. Qui giova sottolineare che cinque centrali su sette sono già operative e, per via dei prezzi particolarmente elevati di gas, producono già una quantità notevole di elettricità. Pertanto, l’apporto incrementale del carbone, pur possibile, non può essere sovrastimato.

Al fine di contribuire in maniera costruttiva al dibattito sulla sicurezza energetica, abbiamo dunque elaborato una serie di simulazioni del mercato elettrico italiano, attraverso un complesso simulatore del mercato elettrico in dotazione presso FEEM, volte a capire quanto realisticamente si possa ridurre il peso del gas nel mix di generazione e quali siano le conseguenze di uno switch con altre tecnologie, in termini di prezzo, di sicurezza e di emissioni, in caso di un’interruzione di forniture russe di gas per almeno un anno.

Come vedremo, molte delle misure discusse sulla stampa, non sono attivabili in tempi brevi, soprattutto quelle che richiedono investimenti infrastrutturali. Pertanto, le simulazioni si basano su una serie di alternative realistiche e attivabili in pochi mesi.

Prima, di addentrarci nelle analisi, riteniamo doveroso fornire una breve descrizione del settore gas ed elettrico italiano.

Il gas naturale in Italia

La domanda di gas in Italia è sostanzialmente costante da almeno un lustro: le variazioni sono essenzialmente di natura climatica e quindi il maggiore o minor consumo sono dovuti alla rigidità dell’inverno. Proprio per questi motivi, la variazione mensile della domanda e la necessità di gestire delle scorte è particolarmente importante.

Qui di seguito mostriamo l’andamento mensile dei consumi del gas nell’ultimo triennio.

Come si può ben vedere nel grafico qui sopra, il profilo mensile dei consumi industriali (vetrerie, acciaierie, ceramiche, ecc…) è abbastanza costante. Il consumo termoelettrico è leggermente più soggetto a stagionalità (il gas compensa la minor produzione idroelettrica e fotovoltaica dei periodi invernali), mentre quello per uso civile può tranquillamente oscillare da 6 miliardi di Smc al mese di un inverno freddo agli 800 milioni di Smc di mese estivo.

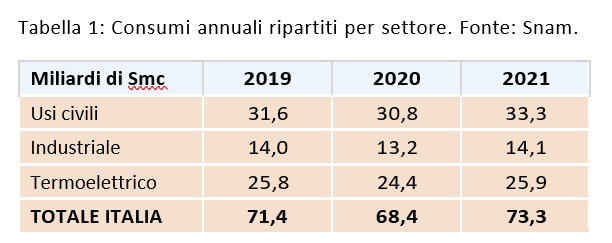

Nella tabella, riportiamo i consumi annuali per settore.

In definitiva, i consumi nel 2019 sono stati pari a 71,4 miliardi di Smc, nel 2020 pari a 68,4 e nel 73,3 nel 2021. La contrazione dei consumi gas nella pandemia è stata relativamente modesta e compensata da un inverno rigido, come indicano i consumi di dicembre 2020 e gennaio 2021.

La stagionalità dei consumi richiede, come già anticipato, l’utilizzo di stoccaggi, la cui capacità teorica totale massima è di 17 miliardi di Smc, di cui 4,6 strategici, che siano in grado di ricevere gas in estate e di rilasciarlo in inverno. Gli stoccaggi hanno anche il ruolo di smussare la stagionalità delle importazioni e, quindi, di ridurre l’oscillazione fra i prezzi estivi e i prezzi invernali.

Vediamo adesso come funziona l’offerta di gas e quale ruolo svolgono gli stoccaggi.

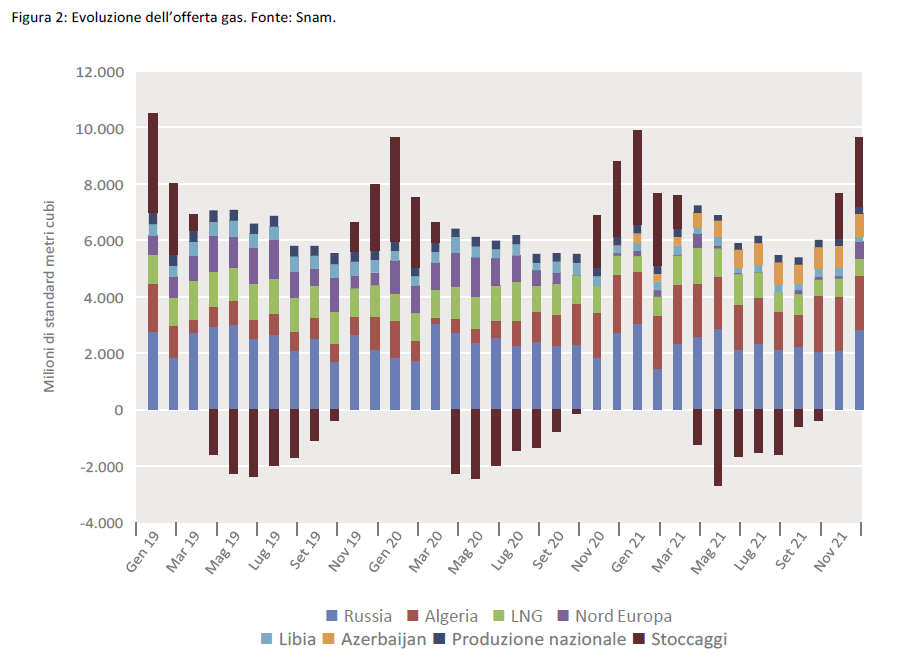

Come si evince dalla Figura 2, il flusso delle importazioni è molto stabile nel suo complesso, e la stagionalità è gestita dagli stoccaggi: quando il valore è positivo, gli stoccaggi immettono nel sistema, quando è negativo, invece, vuol dire che il gas viene iniettato e conservato per l’inverno. Come si può vedere, le forniture italiane sono molto diversificate. Ricordiamo inoltre che la capacità di importazione supera ampiamente i 110 miliardi di metri cubi; quindi, la scelta dei fornitori è legata essenzialmente a variabili economiche e di disponibilità di gas.

Le forniture russe rappresentano, in media, il 40% dei nostri consumi. Negli anni, la Russia è stato il fornitore più stabile. Oltre dieci anni fa, l’esportatore principale era l’Algeria, che negli anni, ha ridotto la sua importanza sul mercato italiano, ma che, si spera, possa aumentare a breve le sue forniture.

Situazione al 2022: rischi per il sistema e possibili forniture alternative

Alla fine di febbraio 2022, i flussi di gas dalla Russia non si sono interrotti. La situazione degli stoccaggi è di circa 2 miliardi di riserve disponibili commerciali e 4,6 miliardi di riserve strategiche.

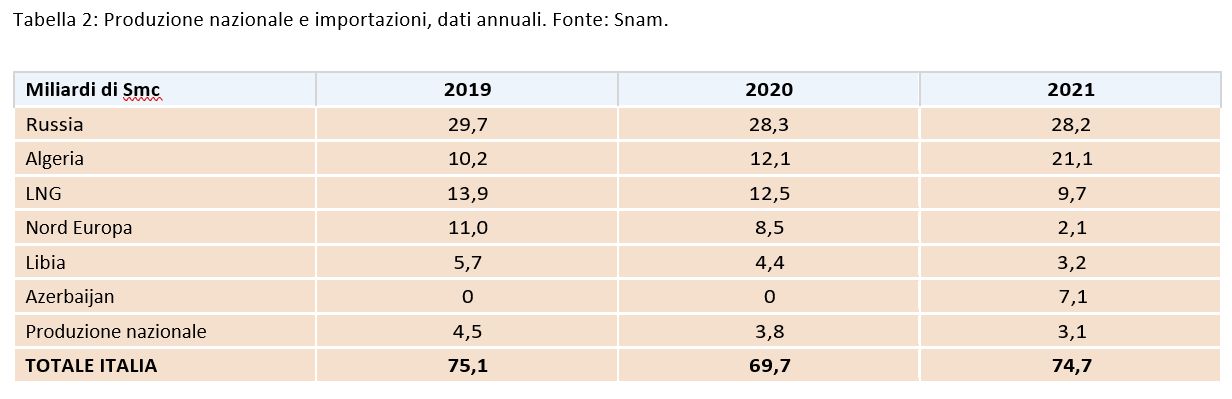

Ipotizzando un’interruzione a partire da marzo, vediamo come potrebbe evolvere il flusso mensile dell’offerta gas, sotto le seguenti condizioni:

1. Massimizzazione dell’import dall’Algeria e dalla Libia;

2. Azzeramento dell’import da Nord Europa in vista di meccanismi di solidarietà europei (in tutta Europa ci sarebbe la necessità di sostituire circa 200 miliardi di metri cubi di gas russo);

3. Massimizzazione dell’import di GNL;

4. Mantenimento dei flussi dall’Azerbaijan (ulteriori flussi sarebbero difficili vista la necessità di rifornire anche i Paesi dei Balcani e la Grecia;

5. Lieve incremento della produzione nazionale verso la fine dell’anno.

In ipotesi di massimizzazioni delle importazioni, potremmo avere un profilo particolarmente piatto e stabile. Tuttavia, per via del fatto che due rigassificatori sono offshore, e quindi più esposti agli eventi metereologici, il loro import invernale sarà leggermente inferiore a quello estivo. Ci aspettiamo, inoltre, una possibile lieve riduzione delle esportazioni dall’Azerbaijan, visto possibili meccanismi di solidarietà da porre in atto nel prossimo inverno termico.

In definitiva, nei prossimi tredici mesi, l’Italia potrebbe disporre di circa 54,8 miliardi di metri cubi di gas, ovvero una quantità vicina al 75% della domanda del 2021 e del 77% della domanda del 2019. A questo, si possono aggiungere le riserve ancora presenti e quelle strategiche (solo una parte può essere tuttavia movimentata per non danneggiare i siti di stoccaggio), pari a circa 4 miliardi. In definitiva, potremmo disporre di 58 miliardi di metri cubi.

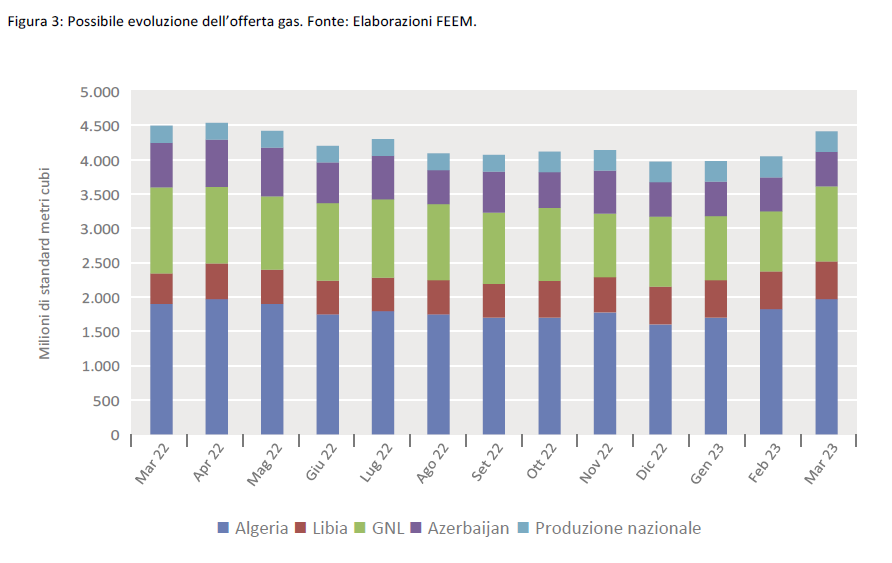

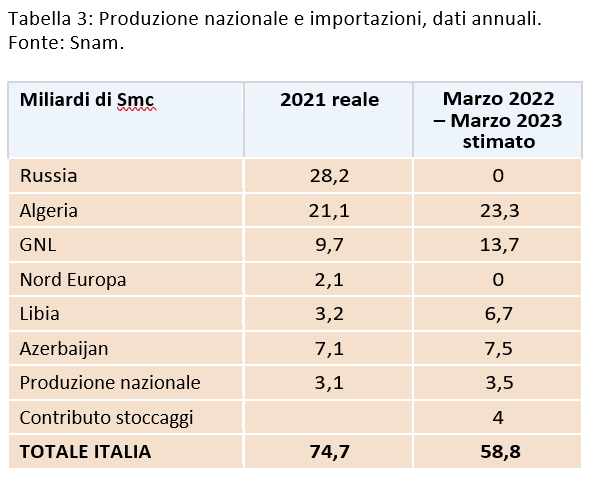

La tabella riassume il contributo nei tredici mesi di ciascun importatore e la possibilità massima di utilizzo delle riserve, incluse quelle strategiche.

In definitiva, ci sarebbero circa 16-18 miliardi di metri cubi in meno rispetto a un anno normale (ricordiamo che la nostra analisi si svolge su tredici mesi). Per questo motivo, è necessario capire quale può essere il contributo dei vari settori nel ridurre la domanda di gas.

Giova sottolineare che, per sfruttare appieno il gas disponibile, bisogna gestire in maniera razionale i consumi mensilmente, al fine di iniettare un po’ di gas negli stoccaggi nei prossimi mesi estivi.

Ovviamente, ci focalizziamo sul settore elettrico, che è il settore che, almeno in teoria, potrebbe più facilmente virare su altre tecnologie.

Il mercato elettrico italiano

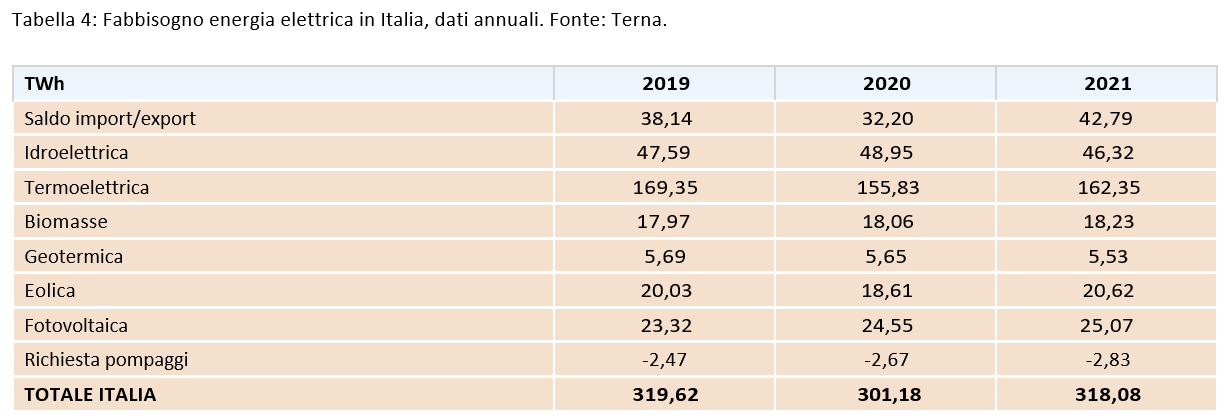

Nel 2019, il fabbisogno annuo di energia elettrica in Italia si è attestato intorno ai 320 TWh. La composizione energetica della produzione annua ha assistito a una riduzione della quota del settore termoelettrico (gas, carbone, olio combustibile) a favore di una maggiore partecipazione delle fonti energetiche rinnovabili non programmabili (solare ed eolico). L’ingresso della generazione distribuita ha richiesto un incremento dell’attività di bilanciamento della rete elettrica al fine di garantire l’equilibrio tra immissione e prelievo di energia. Le energie rinnovabili risentono, infatti, della stagionalità e della variabilità delle condizioni atmosferiche. Anche il settore idroelettrico, seppure a parità di installato, risente di fluttuazioni di generazione al variare delle precipitazioni atmosferiche. Qui di seguito si mostra il fabbisogno annuo di energia elettrica.

Come si può vedere dalla tabella qui sopra, il fabbisogno annuo di energia elettrica è diminuito di circa il 6% nell’anno 2020 rispetto all’anno precedente a causa della contrazione dell’economia dovuta alla pandemia. A seguito dell’inizio della ripresa economica nell’anno 2021, si è tornati a livelli di domanda elettrica in linea con l’andamento degli ultimi anni.

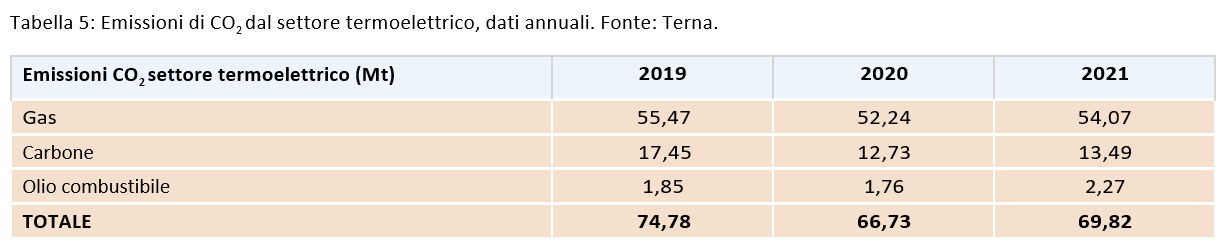

Nella tabella, si riportano le emissioni annuali di anidride carbonica prodotte dal settore termoelettrico, suddivise in base alla tipologia di combustibile fossile utilizzato nella generazione.

Le emissioni annue di CO2 evidenziano una decrescita annua a conferma dell’incremento di generazione da fonti energetiche rinnovabili a discapito del settore termoelettrico. Si è assistito a un’ulteriore riduzione dei fattori emissivi nell’anno di pandemia. La maggior parte delle emissioni sono dovute alla generazione delle centrali a gas (78% delle emissioni complessive) e degli impianti a carbone (18%).

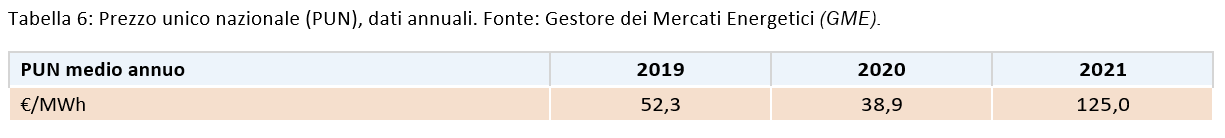

La Tabella 6 illustra l’andamento annuo del Prezzo Unico Nazionale (PUN) medio dell’ultimo triennio, ossia il prezzo spot della borsa elettrica, evidenzia una riduzione nell’anno di pandemia data la contrazione della domanda elettrica e un successivo aumento nell’anno 2021 a seguito dell’aumento dei prezzi del gas, ovvero della tecnologia marginale che determina il prezzo.

Metodologia di analisi

Obiettivo dell’analisi è capire come un’ipotesi di shock esogeno e repentino all’offerta di gas naturale, indotto dal deteriorarsi dei rapporti con la Federazione Russa e dalla conseguente interruzione delle esportazioni di gas, possa impattare il Sistema Paese Italia, con focus specifico sul settore elettrico.

La simulazione è effettuata su un periodo temporale di 13 mesi, dal 1° marzo 2022 al 31 marzo 2023, in linea con una “campagna del gas” anticipata dalla percezione dell’emergenza, come dichiarato dal ministro della Transizione Ecologica, Roberto Cingolani.

I dati utilizzati sono desunti da Plexos o da database pubblici come ENTSO-E Transparency Platform e Enerdata e, dove non specificato, sono risultato di elaborazione da parte di FEEM. Plexos, prodotto dalla società Energy Exemplar, è un software di simulazione di mercato elettrico e di modellizzazione di sistema sia

nel breve che nel lungo termine. Plexos è in grado di simulare, su base oraria, gli esiti del Mercato del Giorno Prima (MGP) e del Mercato dei Servizi di Dispacciamento (MSD) per le sette zone elettriche di mercato in Italia, in diverse condizioni di approccio competitivo da parte degli operatori. Integrando anche analisi di adeguatezza e di sicurezza del sistema, il software può replicare gli effetti di shock esogeni (di prezzo o di quantità) sulle materie prime che compongono il mix energetico.

La domanda di elettricità (carico elettrico) modellizzata è di 329 TWh circa, distribuiti su 13 mesi, in linea con i dati di domanda oraria ricavati dalle serie storiche pubblicate da ENTSO-E come dettaglio al “Ten Year Network Development Plan” (TYNDP) del 2020. Le serie storiche mostrano i dati italiani zonali orari di domanda per gli anni 2025, 2030 e 2040, mentre la domanda attesa 2022/2023 è ottenuta tramite interpolazione lineare.

La capacità di generazione modellizzata in Plexos è frutto di interpolazione rispetto agli scenari di espansione di capacità di ENTSO-E, ed è distribuita tra le seguenti tecnologie, vedi figura sotto: termoelettrico (carbone 6 GW, gas naturale 37,2 GW, olio combustibile 1 GW), idroelettrico (21,1 GW), solare (25,6 GW), eolico (12 GW), biomasse (4,9 GW). Le dinamiche competitive sono simulate tramite l’algoritmo

di Plexos, tenendo conto dei segnali di prezzo e dei vincoli tecnici e di rete.

La quantità di gas disponibile per i settori termoelettrico, industriale e civile è presentata nella sezione precedente, comprensiva della disponibilità di stoccaggi e di approvvigionamenti, escludendo le forniture da parte della Federazione Russa a partire da marzo 2022.

Le fonti rinnovabili, eolica e solare, sono rappresentate tramite un profilo di produzione desunto da ENTSO-E Transparency Platform. L’idroelettrico è incluso con due valori di idraulicità: 2017 (alta) e 2021 (bassa), da cui la necessità di realizzare due diverse simulazioni.

Ipotesi di scenario

Lo Scenario Crisi modellizzato è costruito su diverse ipotesi, alcune delle quali si discostano dal normale funzionamento del MGP in un contesto ordinario, con l’obiettivo ultimo di simulare una possibile reazione ad una interruzione di parte delle forniture di gas naturale. A motivo di questo, abbiamo simulato su Plexos anche uno Scenario BAU (Business As Usual) al fine di fornire un’analisi controfattuale.

Priorità alla filiera termoelettrica. Si assume che la priorità di base sia di servire l’intera domanda di elettricità in condizione di sicurezza e adeguatezza di sistema elettrico. In particolare, è minimizzata la quantità oraria attesa di energia non fornita (Loss Of Load Expectation – LOLE3), generalmente declinata nel rischio di blackout o di interruzioni programmate. Riteniamo che, in condizioni di shock all’offerta di gas naturale, la scelta di preservare il corretto funzionamento del sistema elettrico sia di natura strategica, e sovraordinata rispetto alla continuità di altri settori potenzialmente impattati, come il civile e l’industriale.

Rispetto delle regole di mercato. Non sono introdotte restrizioni di tipo amministrativo alla quantità fisica di gas da immettere nel settore termoelettrico, ma la condizione di scarsità di gas naturale è replicata attraverso un segnale di prezzo, fissato in 200 €/MWh (al momento in cui questo brief viene scritto il benchmark europeo TTF è a 164 €/MWh4). In questo modo, la decisione circa il dispacciamento delle offerte in immissione viene presa direttamente dall’algoritmo di borsa elettrica, tramite il meccanismo della curva di merito. Si vuole preservare in questo modo una corretta operatività del mercato, rispettando il principio del dispacciamento di merito economico. Nello Scenario BAU, il prezzo del gas è invece desunto dalle previsioni risultanti dal database di Bloomberg per i prossimi mesi.

Prezzo ETS. In modo coerente con quanto sopra, si assume il rispetto degli impegni e dei pagamenti in termini di compensazione di CO2, inclusi a modello con un prezzo di ETS di 80 €/tonnellata. Il prezzo della CO2 è componente essenziale dei costi variabili e dell’operatività degli impianti termoelettrici. In condizioni normali, il prezzo ETS è discriminante per l’ordine di merito tra impianti a carbone (ad alto fattore emissivo) ed impianti a gas. Per non alterare gli equilibri del mercato, questo elemento è qui incluso.

Chiusura degli interscambi. Si ipotizza una chiusura degli interscambi di elettricità

lungo le frontiere. In un paese come l’Italia, le importazioni storicamente soddisfano una quota importante della domanda (8% nel 2021). Pertanto, una simile scelta

rappresenta una ipotesi forte di modello, e che presumibilmente, nell’ottica di solidarietà e sicurezza paneuropea, non verrebbe perseguita in caso di shock all’offerta di gas naturale. Con questo si vuole simulare la capacità di reazione del sistema elettrico nazionale in caso di sicure criticità contestuali nei paesi confinanti, ad esempio crisi del parco termoelettrico nell’area tedesca e riduzione prolungata della capacità nucleare francese5 già prevista per tutto il 2022. Lo Scenario BAU chiaramente prevede un normale flusso di interscambi alle frontiere.

Impianti a carbone. Si assume la piena capacità operativa delle attuali centrali a carbone, inizialmente destinate alla dismissione entro il 2025 (2028 per la sola Sardegna). Le unità attualmente in via di dismissione (Fusina 1 e 2, il gruppo 2 di Brindisi e la centrale di La Spezia) partecipano al mercato a partire da Luglio 2022, raggiungendo a regime 6 GW di ulteriore capacità disponibile alternativa al gas. Nello Scenario BAU, entrano in produzione le sole centrali attualmente in funzione.

Biomasse. La produzione termoelettrica da biomasse è destinata a dare un contributo importante in termini di stabilità e adeguatezza del sistema. Mentre non è previsto un significativo incremento della capacità installata, si ipotizza la possibilità di espandere l’utilizzo della capacità attuale oltre la filiera agricola di prossimità, importando il fabbisogno dai partner europei.

Risultati

La simulazione di Plexos fornisce i risultati del MGP per tutte le zone di mercato italiane. Per semplicità di modello, non è stato incluso il mercato dei servizi ancillari MSD. Esistono una pluralità di indicatori e parametri, calcolabili dal software, per verificare le condizioni di operatività del mercato, o le condizioni di adeguatezza e sicurezza del sistema. In questa sede vengono presentati quattro differenti output di modello:

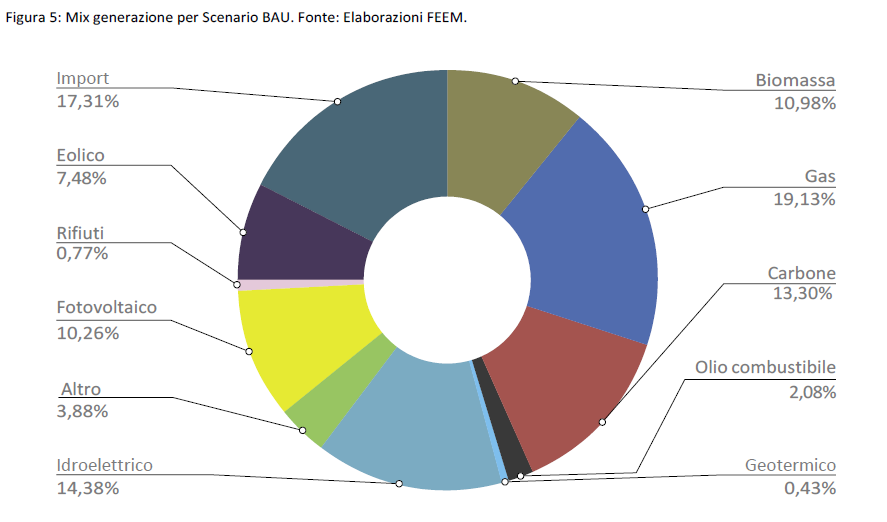

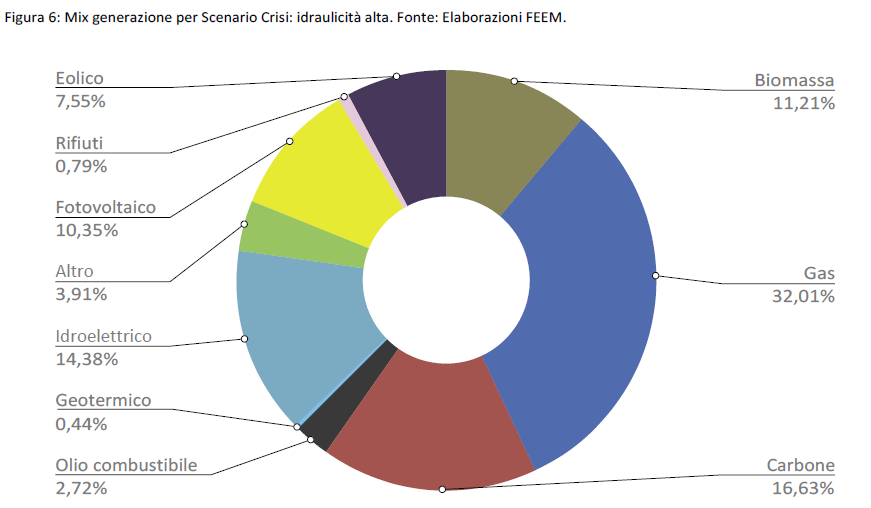

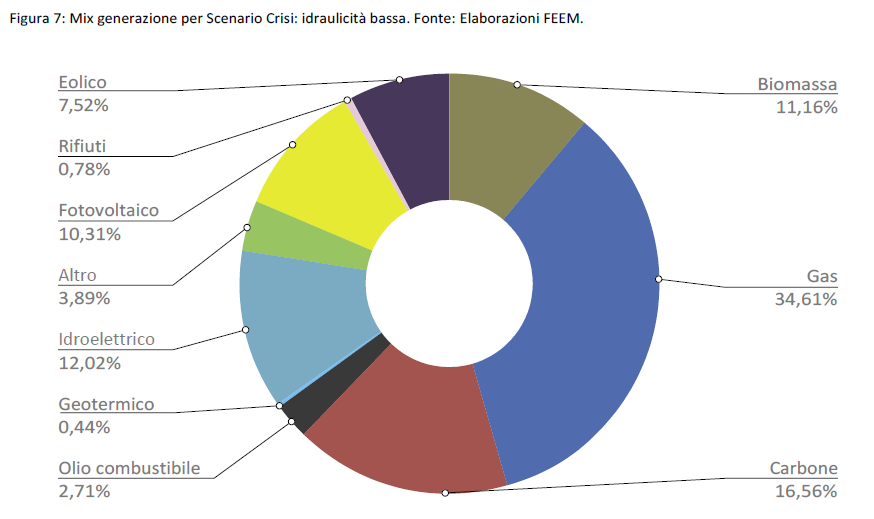

- Il mix di generazione elettrica, così come calcolato dall’algoritmo della curva di merito, sulla base dei costi di generazione dell’intero parco elettrico italiano;

- Il consumo di gas dell’intero parco termoelettrico, per verificare la disponibilità residuale per gli altri settori descritti nel Capitolo 1;

- Le emissioni di CO2 per tipologia di combustibile, per valutare l’impatto ambientale della sostituzione tecnologica indotta;

- Il PUN nel periodo

Data la composizione del mix tecnologico del parco di generazione italiano, che vede l’idroelettrico come terza fonte di approvvigionamento (15%) dietro solo a carbone e gas nello Scenario Crisi come questo, si considerano due ipotesi di profili idrici che rispecchiano due anni base: uno che presenta un livello di idraulicità bassa (attività idroelettrica bassa) e l’altro un livello di idraulicità alta, che esprime condizioni opposte.

I modelli sono quindi comparati nei prossimi paragrafi e messi a confronto con lo Scenario BAU (Business As Usual), in cui le ipotesi descritte nella metodologia decadono e la situazione geopolitica rimane stabile. Se i due casi di diversa idraulicità presentano risultati difformi, le conclusioni di quest’ultimi rispetto allo Scenario BAU non divergono.

Generazione

I risultati di questa simulazione sono chiari: nonostante il gas, in entrambi le ipotesi di idraulicità, risulti la fonte più costosa, e quindi residuale, nell’ordine di merito del mercato elettrico, la sua incidenza sulla domanda finale è comunque compresa fra il 32 e il 35%.

Visti gli alti prezzi del gas, lo scenario BAU, nel quale una parte della domanda elettrica è fornita dagli import, è lo scenario con il minor utilizzo di gas. Questo perché, anche ai prezzi attuali, la generazione a gas risulta sconveniente rispetto alle altre tecnologie.

Un’analisi di sensitività permette di confrontare la variazione della generazione fra lo Scenario BAU e gli Scenari di crisi. Come anticipato, i due Scenari di crisi differiscono in particolare per la generazione degli impianti idroelettrici e degli impianti a gas. Se si considera un anno caratterizzato da minore piovosità, si ha una riduzione di circa il 2% della produzione idroelettrica a favore di una maggiore produzione delle centrali a gas. Le altre fonti energetiche considerate rimangono invece pressoché invariate all’interno del mix energetico.

In definitiva, il sistema elettrico, pur dando priorità a tutte le fonti alternative, dal carbone all’olio combustibile, negli scenari di crisi non può evitare di chiamare in produzione i cicli combinati gas per circa 110 – 115 TWh. Questo indica che, senza gas e senza importazioni, il sistema è a rischio blackout.

Consumo di gas

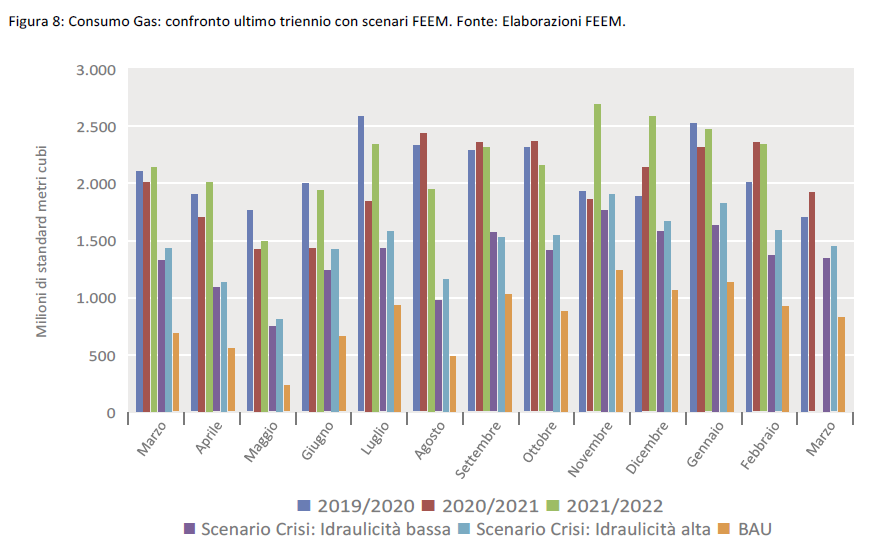

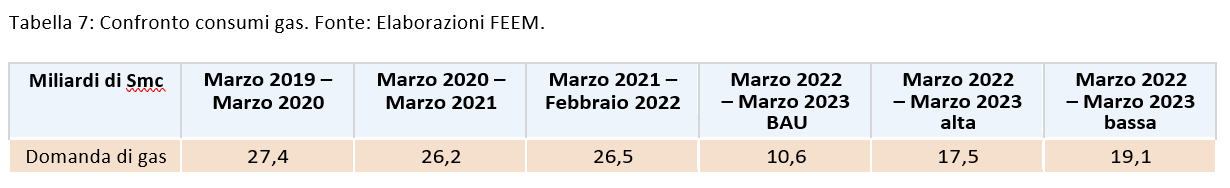

L’evoluzione prevista del consumo di gas per il termoelettrico è mostrata nella figura più sotto ed è confrontata con la richiesta di gas mensile degli anni precedenti nonché con lo Scenario BAU elaborato in quest’analisi.

Come si evince dal grafico, lo Scenario Crisi elaborato da FEEM consente di apprezzare una drastica riduzione del consumo di gas, nonostante l’aumento della domanda da servire. Tali risultati sono anche confermati dallo Scenario BAU. Chiaramente, il gas resta particolarmente rilevante nei mesi invernali, proprio quando il fotovoltaico può contribuire meno.

La tabella qui sotto presenta il confronto dei dati totali per gli stessi periodi di 13 mesi (12 per il periodo marzo 2021 – febbraio 2022).

In definitiva, le simulazioni indicano dei risultati particolarmente interessanti. Il prezzo del gas, ad oggi, è così alto che il settore termoelettrico tende a non sceglierlo. Quindi, nello scenario BAU, i consumi potrebbero raggiungere i minimi storici, favorendo carbone e importazioni.

Negli scenari di crisi, nonostante l’impossibilità di importare elettricità, il sistema elettrico sarebbe in grado di ridurre i consumi di oltre 9 miliardi di metri cubi rispetto alla media del triennio precedente, in caso di alta disponibilità della risorsa idrica, o di 7,5 miliardi di metri cubi, sempre rispetto alla media del triennio precedente, in caso di bassa disponibilità della risorsa idrica.

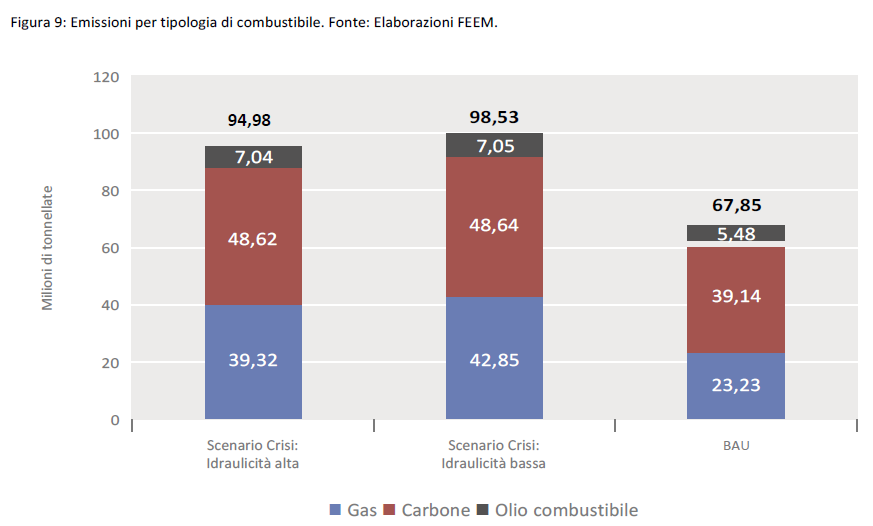

Emissioni

L’andamento delle emissioni di CO2 risulta strettamente legato ai mix di generazione presentati, laddove, nello specifico, si registra un significativo aumento degli agenti climalteranti per lo Scenario Crisi rispetto allo Scenario BAU (67,85 milioni di tonnellate), causato da un aumento significativo della produzione da carbone ed olio combustibile impattato, inoltre, dall’assenza di import/ export.

Un taglio delle forniture del gas generebbe senz’altro un aumento delle emissioni di CO2 del sistema elettrico italiano ed anche un eventuale valore ETS di 80 €/tonnellata non sortirebbe più l’effetto desiderato di sostituzione tra tecnologie ad alte emissioni e tecnologie a basse emissioni. L’unico effetto sarebbe quello di alzare il prezzo medio dell’elettricità.

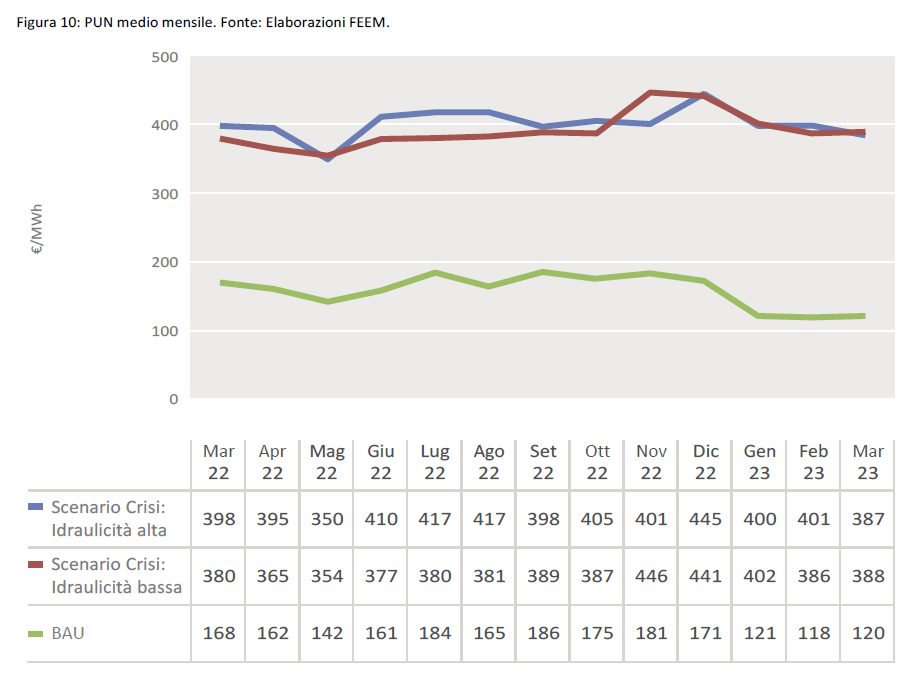

Prezzi

Negli Scenari di crisi, il PUN si attesterebbe su livelli alti, con oscillazioni fra i 350 €/MWh e i 440 €/ MWh. Non vi sarebbe auspicio di rilassamento dei prezzi dell’elettricità, nemmeno nello scenario BAU, che beneficerebbe comunque delle importazioni.

Negli Scenari di crisi, invece, le ipotesi forti di isolamento elettrico, infatti, creerebbero la necessità di servire tutta la domanda elettrica interna con la sola capacità nazionale e, quindi, di utilizzare in maniera percentualmente maggiore la tecnologia marginale (a costo più elevato), ovvero il gas. Nel processo di formazione del PUN questo solo effetto di sostituzione ne terrebbe il valore alto nel corso di tutta la crisi senza tenere in considerazione eventuali rialzi del costo della materia prima a livello internazionale. Nei grafici sottostanti si descrive a livello mensile un andamento del PUN negli scenari.

Il confronto fra il modello idraulicità bassa e il modello idraulicità alta, infine, non evidenzia scostamenti significativi in termini di PUN in quanto l’idroelettrico non influisce sulla definizione di prezzo. La tecnologia marginale rimane la generazione a gas in entrambi i casi.

Implicazioni per il sistema gas e il sistema Paese

La nostra analisi mostra come, il sistema elettrico, massimizzando la produzione da carbone, che passerebbe dai pochi TWh degli ultimi anni a quasi 54 TWh, e sfruttando tutti gli altri impianti, riuscirebbe a ridurre la domanda gas, nel periodo considerato, di 7-9 miliardi di metri cubi, servendo peraltro una domanda addizionale di quasi 30 TWh (ovvero le mancate importazioni).

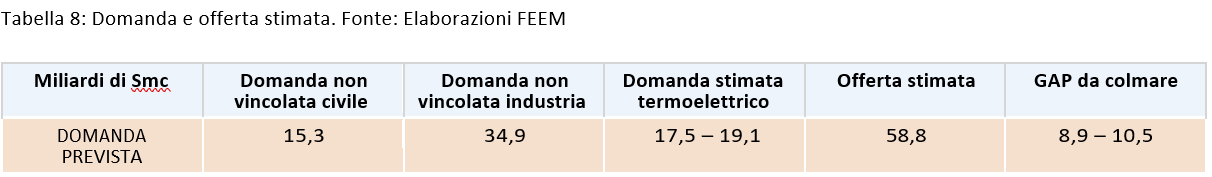

Nonostante questo indubbio risultato raggiunto dal sistema elettrico, il sistema gas Italia si ritroverebbe a dover gestire un ammanco di circa 9 – 10 miliardi di metri cubi, come riportato nella tabella sottostante. Questo vuol dire che, nonostante lo sforzo del sistema elettrico qui proposto, si dovrebbero comunque introdurre misure di contenimento della domanda elettrica, possibilmente con dei distacchi programmati, al fine di ridurre ulteriormente il consumo termoelettrico di gas.

Allo stesso modo, anche il settore industriale sarebbe chiamato a partecipare al contenimento della domanda di gas. Il prezzo del gas potrebbe fornire ragioni economiche ad alcuni settori, che potrebbero decidere di non produrre: con prezzi superiori ai 100 €/MWh, non sarebbe possibile garantire la profittabilità di molte produzioni.

Il settore certamente più difficile da gestire è sicuramente quello degli usi civili. Come si evince dai dati del 2020, la pandemia non ha praticamente intaccato i consumi di questo settore, peraltro esposto alle condizioni climatiche. Certamente, chiusure di uffici e telelavoro strutturato, potrebbero ridurre la domanda di riscaldamento di edifici commerciali e di uffici.

Più in generale, una situazione di tensione prolungata potrebbe portare ad una riduzione della domanda gas, riducendo anche il divario da colmare, sempre a condizione che si riescano ad attivare davvero le forniture alternative indicate.

In definitiva, i risultati preliminari di questo studio indicano che l’interruzione delle forniture dalla Russia è un’eventualità da scongiurare con forza. Qualora dovesse succedere, tuttavia, è importante mettere in atto un vero e proprio programma emergenziale.

Conclusioni

L’invasione della Ucraina da parte dell’esercito russo ha scatenato una crisi geopolitica senza precedenti, che sta già avendo ripercussioni su vari settori, incluso quello energetico. L’attuale livello di scontro non consente di escludere l’interruzione di forniture di gas dalla Russia all’Europa.

Per questo motivo, FEEM ha elaborato degli scenari energetici ed elettrici per capire come il sistema Italia possa al meglio gestire questa possibile interruzione delle forniture, soprattutto se si prolungassero per un anno e colpissero il nostro Paese da adesso fino alla fine del prossimo inverno.

In termini di sostituzione degli import, si ipotizza che il nostro Paese sia in grado di approvvigionarsi comunque di 58 miliardi di metri cubi nei prossimi 13 mesi. Rispetto a consumi che si aggirano intorno ai 70 miliardi, si tratta di capire quali settori potrebbero contribuire nella riduzione della domanda gas. Per questo motivo, FEEM, tramite il suo modello, ha girato delle simulazioni del settore elettrico per valutarne la resilienza e la possibilità di sostituzione del gas con altre fonti.

In caso di assenza del gas, le analisi svolte ipotizzano la necessità per la generazione nazionale di coprire la domanda elettrica senza poter contare sulle importazioni, visto che tutti i Paesi europei sarebbero pesantemente impattati. In queste condizioni, rispetto a uno scenario BAU, dove, nonostante le tensioni geopolitiche, il gas continua ad arrivare e il commercio di elettricità non è limitato, si ottiene che:

● Al fine di fornire il sistema elettrico e garantirne i parametri di sicurezza, sarebbe comunque necessario utilizzare fra i 17 e i 19 miliardi di metri cubi, a seconda dei diversi livelli di idraulicità;

● Lo Scenario di crisi comporterebbe un aumento di prezzo, rispetto allo Scenario BAU, di circa 150 €/MWh (prezzo medio dei due scenari di crisi pari a 390 €/MWh e 400 €/MWh, a seconda della disponibilità idrica);

● Il massiccio ricorso al carbone, per limitare il ricorso al gas, porterebbe con sé un

aumento delle emissioni di oltre 30 milioni di tonnellate.

Nonostante l’importante contributo del sistema elettrico, mancherebbero comunque 9-10 miliardi di metri cubi per gli altri settori. Per questo motivo, misure di razionalizzazione e razionamento sarebbero necessarie per gestire la crisi.

Queste analisi preliminari potrebbero essere integrate con valutazioni di tipo macroeconomico per capire quali impatti questa interruzione dei flussi potrebbe avere sull’economia italiana ed europea. In particolare, prezzi altissimi e il razionamento necessario della domanda, potrebbero portare a una forte contrazione del PIL che, a sua volta, ridurrebbe la domanda energetica e quindi la necessità di disporre di ulteriore gas.

Inoltre, una simulazione dei mercati europei dell’elettricità e del gas, consentirebbe di valutare meglio possibili misure di solidarietà e di supporto reciproco.

Referenze

https://transparency.entsoe.eu/

https://www.enerdata.net/

https://tyndp.entsoe.eu/

https://www.terna.it/it

https://www.powernext.com/

https://www.mercatoelettrico.org/it/

https://www.bruegel.org/2022/02/preparing-for-the-first-winter-without-russian-gas/

Gli autori

Filippo Del Grosso is an energy scholar and consulting professional, with 15 years of experience in energy markets. In his professional assignments, Filippo delivered advice as contract consultant to several clients in mature and emerging markets alike. His interests cover the fields of energy deployment and market design, with focus on state-of-the-art topics such as sector coupling and distributed generation.

Filippo is a project manager at Fondazione Eni Enrico Mattei. Additionally, he contributes as a pro bono advisor for the pan-European WG1 of ETIP-SNET on “Reliable, economic and efficient smart grid systems” where he focuses on the implementation of sector coupling at European level.

Filippo holds a PhD in Management and Economics from the Free University of Bolzano, a MBA from Instituto de Empresa in Madrid and a degree in Economic, Statistic and Social Sciences from Bocconi University.

Ilaria Livi earned her bachelor’s degree with honours in Economics and Finance at the University of Bologna and her master’s degree with honours in Environmental and Food Economics (curriculum Environmental and Energy Economics) at the University of Milan. She took part to two Erasmus+ programmes.

She is junior researcher at Fondazione Eni Enrico Mattei in the “Technologies for the Energy Transition” research programme. More specifically, she is working on stochastic cost-benefit analyses for the energy transition and on simulations of the Italian electric and gas system using Plexos software.

Federico Pontoni is Program Director at FEEM – Eni Foundation, where he leads the research program on Technologies for Energy Transition. Federico teaches Energy and Environmental Economics at Bocconi University, and he is the co-creator of the first course on Ocean Management and Blue Economy in the same University, the first course of its kind in Italy. Since 2018, Federico is also a member of the Senior Energy Advisory Program of the Tony Blair Institute (TBI) funded by Power Africa, the U.S. government-led initiative to boost the development of the energy sector in the African Continent.

His areas of expertise are energy markets, environmental and water economics, with a specific focus on economic regulation, market design and the enabling conditions for private sector involvement and public-private partnerships.

Federico holds a double Ph.D. in Economics, one from Université Paris Ouest Nanterre La Défense (mention très honorable avec les félicitations du jury) and one from Bocconi University, at the completion of a joint Ph.D. program.

Edoardo Somenzi graduated in the Environmental and Food Economics master program at Università degli Studi di Milano specializing in Energy Economics, completing part of my studies in Spain at the Universidad Politécnica de Madrid. Prior to that, Somenzi finished his bachelor’s degree at Università degli Studi di Parma and graduated in Economics of International Markets.

Semenzi’s main interests revolve around the world of energy, especially renewable, and sustainability declined in all its fields. My area of expertise includes electricity markets and hydrogen economics and anergy markets modelling.

To date, Semenzi works as a junior researcher at Fondazione Eni Enrico Mattei within the program “Technologies for Energy Transition” and currently, he is working on several research projects spanning across all the above-mentioned topics and in the consultancy field.