Sulle rotte del petrolio per scoprire la nuova globalizzazione

Il mercato del petrolio è un’ottima cartina tornasole del grado di globalizzazione. Le ragioni sono svariate, ma basta ricordare i prodotti che derivano dal greggio. Ne elenchiamo alcuni: plastica, asfalto, gasolio, benzina, gas petrolio liquefatto (gpl), oli combustibili, cherosene, paraffina, catrame, zolfo, propano e vari prodotti per l’industria petrolchimica, fino ai fertilizzanti. Prodotti alla base della nostra economia.

Questi derivati del petrolio alimentano – letteralmente – i mezzi di trasporto che viaggiano attorno al globo, generando il traffico globale dei beni che si articola lungo un sistema complesso di infrastrutture. In quanto vettore energetico e materia prima, il petrolio partecipa intensivamente ed estensivamente a tutti i settori economici: primario, secondario e terziario.

Pandemia e petrolio

Osservandole da questa angolatura, le cronache che arrivano dal mondo del petrolio assumono un significato diverso. Al di là dell’impatto economico di fatti come quello accaduto il 20 aprile, quando per la prima volta nella storia un contratto future è sprofondato in territorio negativo, bisogna soffermarsi sulle conseguenze politiche del crollo del prezzo del greggio. Se la crisi sanitaria danneggiasse seriamente l’industria petrolifera danneggerebbe in egual misura l’economia internazionale. Per dirla altrimenti: non ci sarà de-globalizzazione finché il petrolio verrà estratto, venduto, distribuito e raffinato. Il petrolio è il carburante della globalizzazione. Il fatto che sia comprato e venduto in dollari definisce anche la marca statunitense della nostra globalizzazione.

Perciò, in piena pandemia, è necessario osservare l’industria petrolifera, che significa produzione, raffinazione e distribuzione, con un’attenzione diversa da quella che le si riserva di solito. Non semplicemente per le sue dinamiche microeconomiche, che sono sicuramente importanti, ma per quelle macro. Se suona probabilmente esagerata l’affermazione che nulla sarà più come prima – Goldman Sachs ha previsto un barile sopra i 50 dollari già l’anno prossimo – sono possibili riallineamenti all’interno dell’industria, che molto facilmente possono generare esiti politici, visto che molti governi vi partecipano.

Per farsi un’idea come i prezzi abbiano impattato sul settore è sufficiente leggere i dati della International Energy Agency (IEA) sulla raffinazione.

Il refinery run (RR) degli impianti americani, un indicatore che misura il livello di impiego delle raffinerie e quindi indirettamente la domanda di greggio, è diminuito fino a 12,8 milioni di barili al giorno nel fine settimana del 17 aprile, ossia pochi giorni prima che il future sul WTI, che è il petrolio texano, arrivasse in territorio negativo. Una settimana dopo il RR è arrivato a 13,2 milioni di barili, ma ancora il 21% sotto il livello medio degli ultimi cinque anni.

A fare le spese di questo vistoso rallentamento (grafico sopra pannello di sinistra) è stata la produzione di benzina, crollata a poco più di cinque milioni di barili in aprile, ai minimi da trent’anni. Dal grafico si osserva anche il notevole calo della produzione di carburante per jet, diminuito del 51% rispetto alla media degli ultimi cinque anni. Non a caso il settore auto e quello aeronautico sono stati colpiti così duramente a livello mondiale.

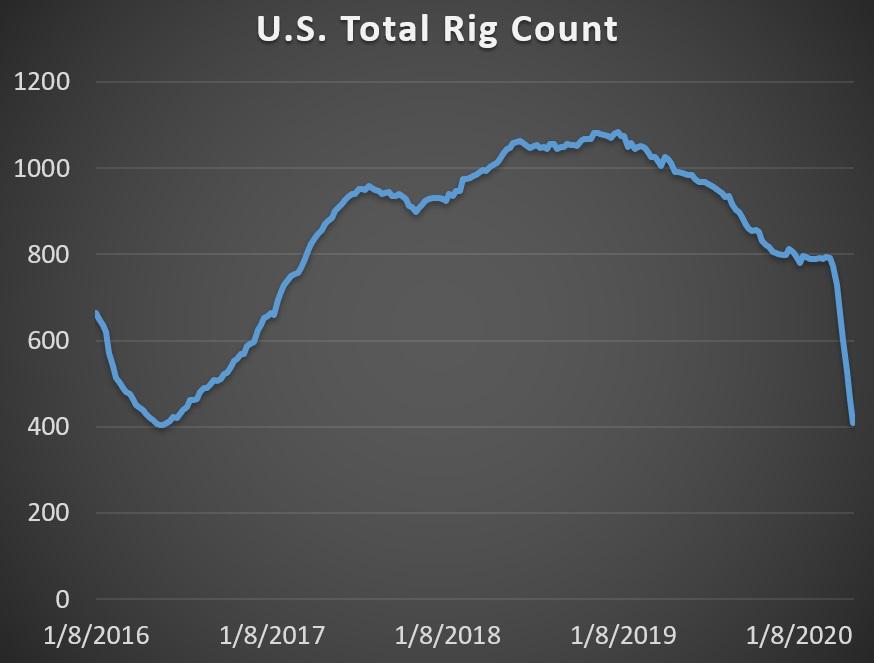

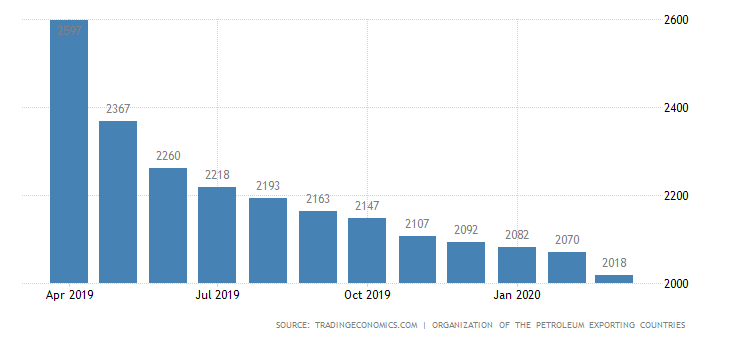

Un altro elemento micro che è utile sottolineare è l’andamento delle trivelle in funzione negli USA. Il calo ha riguardato anche le piattaforme che alimentano lo shale oil statunitense, che dal 2014 in poi ha scompaginato in misura significativa l’industria e quindi la geopolitica del petrolio. Come si può osservare dal grafico sopra il rallentamento era in corso già da prima del Covid. In qualche modo la crisi ha accelerato la discesa, ma non l’ha determinata.

Geopolitica del riprezzamento

Lo shock vissuto dal settore negli USA è stato ampiamente condiviso da tutti i produttori. Nello spazio di poche settimane l’industria ha subito un vertiginoso riprezzamento che ha generato effetti su tutta la filiera e messo in discussione alcuni trend di medio periodo. Per gli Stati Uniti, ma non solo.

Questo riprezzamento è dovuto in larga parte alla pandemia, che ha avuto evidenti effetti de-globalizzanti, con fabbriche e frontiere chiuse. La domanda di petrolio è crollata mentre l’offerta rimaneva abbondante. E questo ci riporta alle cronache fra febbraio e marzo scorsi, quando un confronto alquanto aspro all’interno del gruppo “OPEC+” fra Arabia Saudita e Russia produsse anziché l’auspicato taglio della produzione, addirittura un suo aumento. Un atteggiamento che, non avendo (apparente) ragione economica, lascia coltivare il sospetto che abbia una motivazione politica.

I fatti risalgono al 6 febbraio, quando al vertice Opec di Vienna, che doveva proprio discutere di come diminuire la produzione – si era già in preallarme pandemia – i russi mostrarono di non volere tagli. Le rigidità russe innescarono un trend ribassista che fu notevolmente alimentato da alcuni battibecchi e, successivamente, da un annuncio dei sauditi: aumento della produzione e per giunta a prezzi scontati. Così arriviamo al 9 marzo, quando i prezzi persero oltre 20 dollari in un solo giorno.

Da allora gli osservatori si sono scervellati per capire perché mai due paesi produttori abbiano, ognuno per la sua parte, è il caso di dirlo, gettato benzina sul fuoco che stava divorando i prezzi malgrado ci fosse persino un’emergenza sanitaria in corso.

Molti individuano nel desiderio di mettere fuori gioco la produzione USA, diventata di primaria importanza nel mercato, il movente di questi comportamenti. Gli arabi ci avevano già provato nel 2014, quando fecero crollare il greggio da 100 a 60 dollari in pochi mesi, pure se al prezzo di un notevole dimagrimento delle loro riserve valutarie, ma con poco successo. E ai russi, già col dente avvelenato a causa delle sanzioni, sicuramente non sarebbe dispiaciuto dare altri grattacapi a Donald Trump, che quest’anno deve affrontare l’elezione presidenziale, e che si gioca molto negli stati dove si pratica il fracking per ricavare greggio e gas. Questa strategia punta sul fatto che lo shale oil statunitense è un gigante con le gambe finanziariamente d’argilla.

Una spiegazione del genere, sicuramente logica, trascura però una semplice constatazione: pensare di mettere fuorigioco gioco la potenza petrolifera statunitense alzando la posta, ossia contando sui costi di produzione insostenibili, può funzionare ma solo nel breve periodo. Gli USA hanno più volte mostrato di non badare a spese quando c’è in gioco non solo la loro sicurezza nazionale – e l’indipendenza energetica ne è parte integrante – ma soprattutto il loro ruolo nell’economia globale. Ed essere (anche) una potenza petrolifera in un mondo globalizzato, quindi assetato di petrolio, ha molto a che fare con questo. Difficile che arabi e russi siano tanto ingenui da credere davvero di poter mettere in difficoltà il gigante americano usando l’arma del denaro.

Trump, infatti, ha subito mostrato di voler offrire sostegno all’industria nazionale con ogni mezzo, iniziando anche un discreto pressing sui due litiganti culminato in un annuncio agli inizi di aprile col quale faceva sapere che presto arabi e russi si sarebbero accordati. Come in effetti è accaduto pochi giorni dopo. Probabilmente, come ha scritto qualcuno, anche perché nel frattempo il presidente USA ha anche ricordato il suo ruolo di “protettore” del regno saudita.

Un ruolo che deve molto proprio al petrolio. Chi ricorda la storia sa bene quanta importanza abbiano avuto, negli anni ’70, le intese fra sauditi e americani che trovarono nell’uso esclusivo della valuta USA come moneta internazionale degli scambi petroliferi il perfetto suggello. A meno che non vengano meno le ragioni profonde emerse a suo tempo, non c’è ragione di credere che la competizione sul mercato del petrolio fra questi due paesi sia più che una scaramuccia.

Domanda, riserve, acquisti: il ruolo della Cina

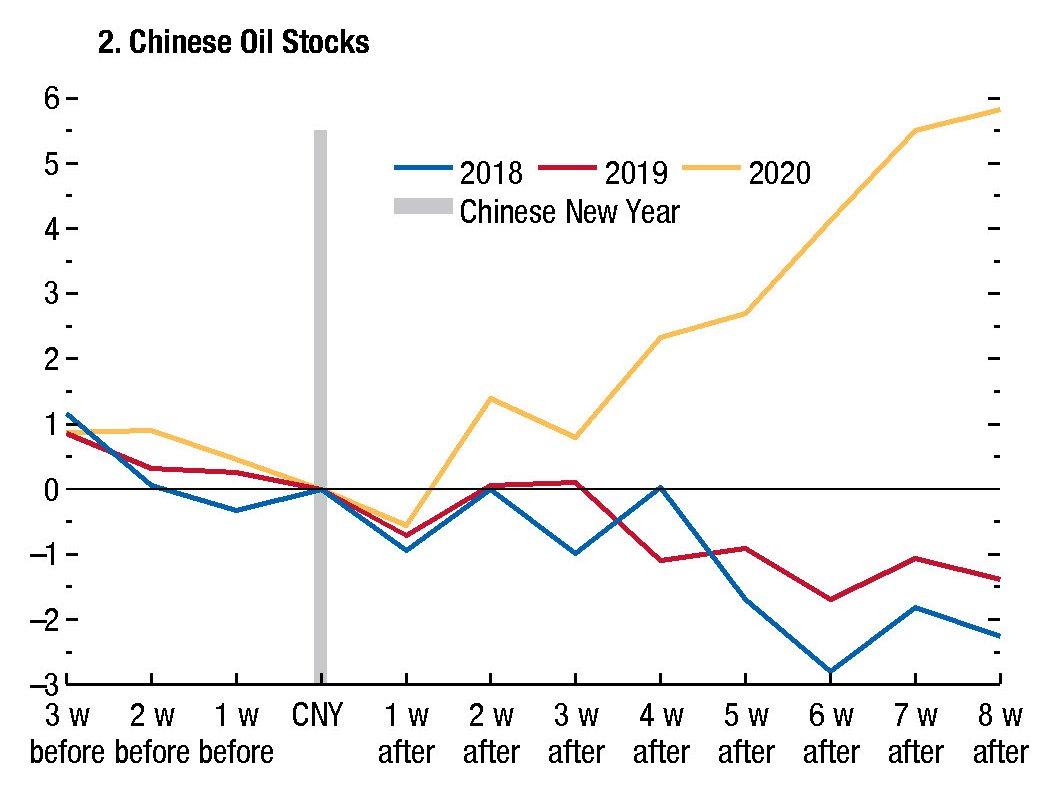

Per provare a immaginare un’altra spiegazione per le scelte russo-saudite di febbraio e marzo, dobbiamo aggiungere qualche altra tessera al puzzle. La prima è evidente: la Cina. Pechino è il primo grande importatore di greggio al mondo, e ha beneficiato della guerra del petrolio. Basta osservare quanto siano cresciute le sue riserve nel periodo peggiore del crollo dei prezzi.

Ma oltre che per le scorte, la domanda di greggio della Cina già dal mese di marzo mostrava segnali importanti di ripresa. In aprile è cresciuta molto anche quella delle raffinerie, arrivata a 10,42 milioni di barili al giorno dai 9,68 di marzo.

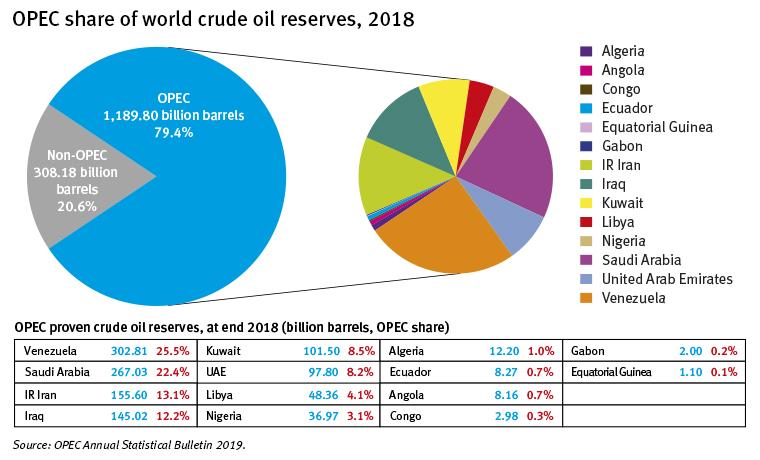

Questa domanda, da sempre alimentata dal petrolio russo, ormai si rivolge con crescente intensità anche alla regione mediorientale, con l’Iran e l’Iraq sempre più avvolti nelle spire del Dragone. Due paesi che sono nella parte alta della classifica mondiale delle riserve petrolifere, e quindi sono diretti concorrenti dell’Arabia Saudita.

Competizione in Medio Oriente

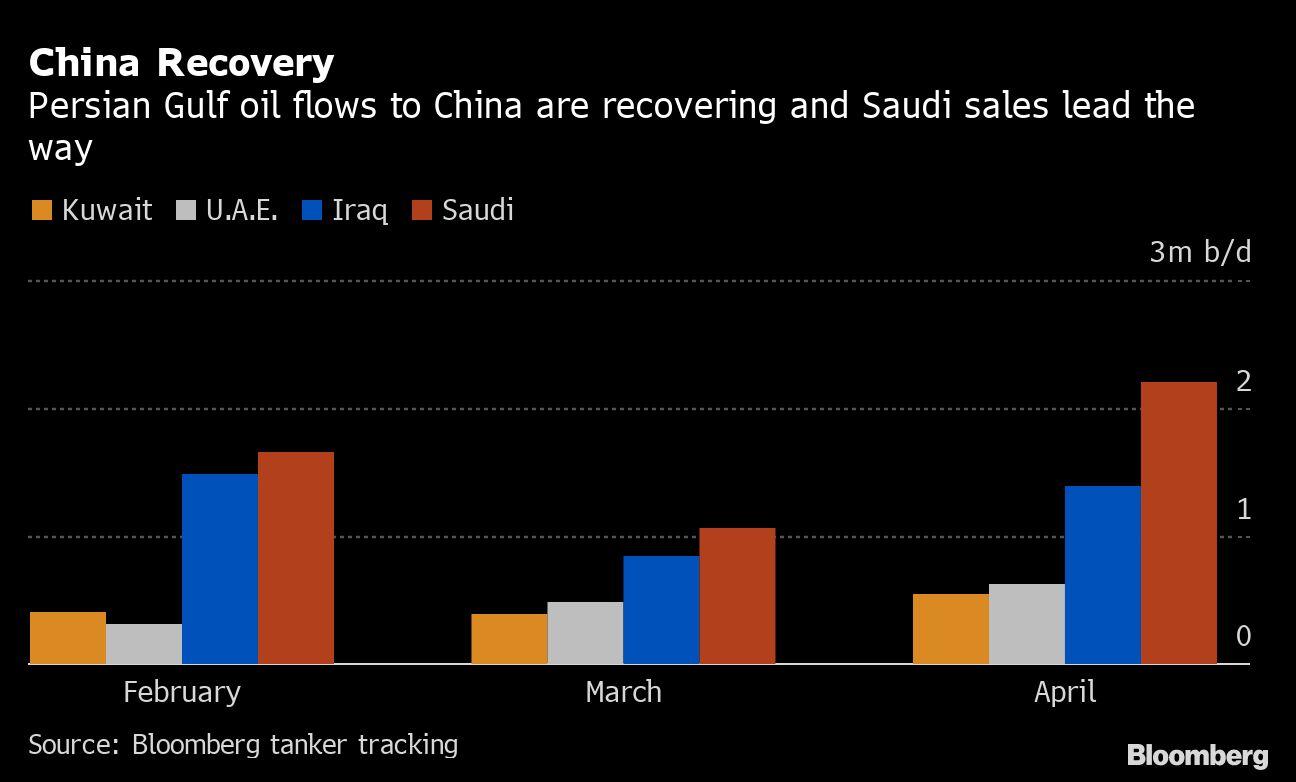

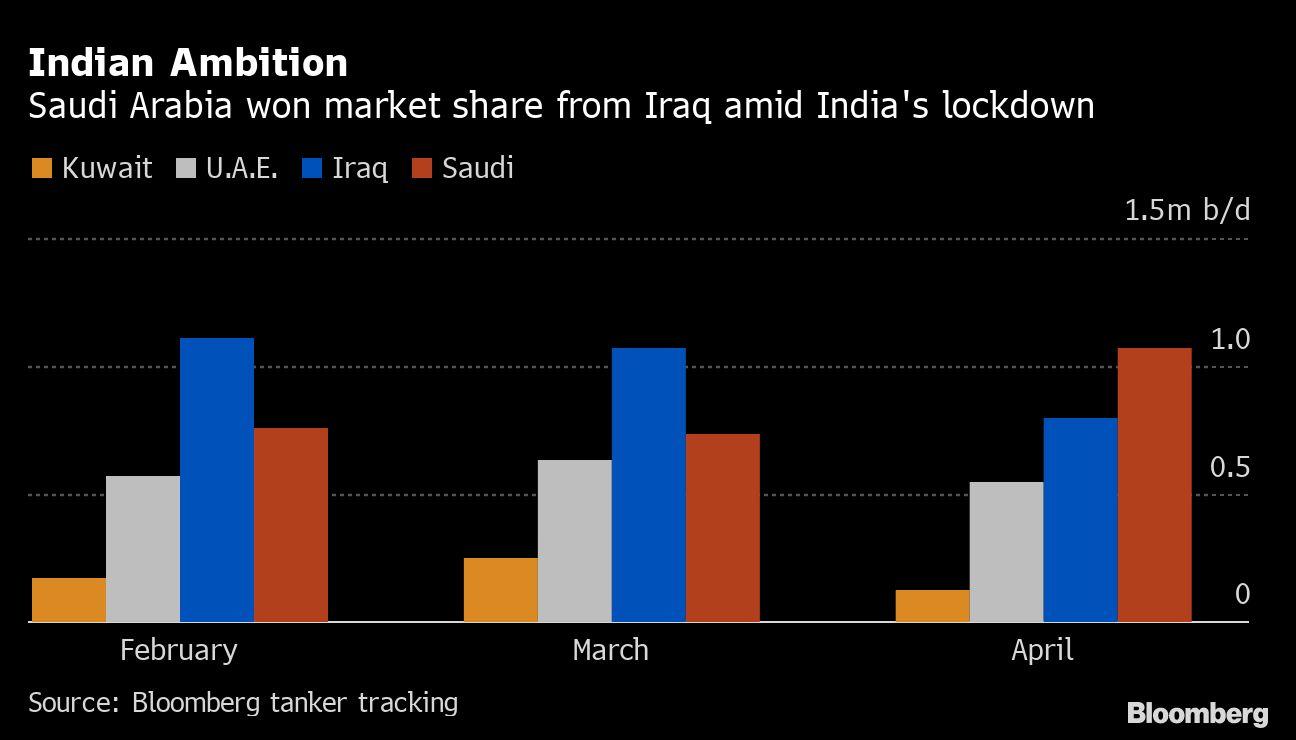

E qui arriviamo alla seconda tessera del nostro mosaico, che è meno evidente ma rilevante. Osserviamo l’andamento delle vendite di petrolio a Cina e India arrivate dal Medio Oriente, nella ricostruzione che ne ha fatto Bloomberg.

In sostanza il petrolio saudita ha “spiazzato” quello iracheno in India e in buona parte anche in Cina, mentre la produzione iraniana, già gravata dalle sanzioni (soprattutto americane), in un paese alle prese con le gravi conseguenze economiche della pandemia, crollava ai minimi storici.

La Cina ha avuto buon gioco a comprare più petrolio dai sauditi, risparmiando molte seccature – quelle che le derivano dal comprare petrolio iraniano sotto sanzioni USA – e anche parecchio denaro, visto che il greggio arabo è risultato il meno caro.

Il crollo dei prezzi, quindi, ha permesso una maggiore penetrazione del petrolio saudita in Asia, dove risiede molta della domanda presente e soprattutto futura. Al tempo stesso ha consentito l’aumento anche delle esportazioni arabe verso gli USA. Il notevole sconto deciso a marzo dalla Saudi Aramco, la compagnia petrolifera saudita, puntava chiaramente a indebolire gli altri competitori, fra i quali anche quelli statunitensi, ma probabilmente mirava anzitutto a quelli più vicini ai sauditi.

Si può ipotizzare che la mossa russo-saudita avesse molto a che fare con gli equilibri economici – e quindi politici – nella regione medio-orientale, piuttosto che il futuro della produzione shale americana. Una mossa sicuramente spregiudicata e costosa anche per chi l’ha promossa, ma che potrebbe essere ampiamente ripagata domani, quando la pandemia de-globalizzante sarà un ricordo e il mondo tornerà ai suoi normali traffici. In tal senso seguire le rotte del mercato del greggio ci può aiutare a indovinare alcuni lineamenti della globalizzazione prossima ventura.

Ricomposizione in divenire

Gli interessi petroliferi, infatti, potrebbero generare una convergenza di obiettivi anche fra concorrenti che abbiano in comune problemi e opportunità. E nel quadrante del Medio Oriente ci sono insieme i concorrenti – (sauditi, russi, cinesi, americani e turchi), un problema (l’Iran), e un’opportunità (l’Iraq).

Iran e Iraq, infatti, si trovano a dover gestire crisi rilevanti senza avere le risorse dei sauditi, cui comunque il crollo del petrolio è costato solo in un mese oltre 24 miliardi di riserve, dei russi, degli americani, né tanto meno dei cinesi, con i quali semmai sono costretti a stringere sempre più i rapporti.

La sofferenza economica indotta dal calo del petrolio, oltre a causare disagio sociale, è anche un serio problema politico. L’Iran, ad esempio, già alle prese con la crisi sanitaria e un notevole malcontento interno, subisce gravi impedimenti anche nel suo impegno militare, che va dalla Siria, all’Iraq allo Yemen, dove il confronto con la coalizione guidata dai sauditi dura ormai da anni, peraltro dopo aver subito un grave smacco con l’uccisione del generale Qassem Soleimani, avvenuta proprio in Iraq a gennaio. Quest’ultimo rischia di finire definitivamente schiacciato fra gli interessi delle potenze regionali che lo circondano, vittima dei vari raggruppamenti – sciiti, curdi, sunniti – che si agitano all’interno del suo vasto e martoriato territorio. E la posta in palio comprende anche ricche riserve di greggio sulle quali conquistare influenza.

In questo contesto l’indebolimento del regime iraniano è un sicuro obiettivo sia degli americani che dei sauditi, storici avversari degli sciiti iraniani. Un cambio di regime in Iran – l’ipotesi più estrema – farebbe venire meno anche il sostegno agli sciiti iracheni favorendo magari l’avvicinamento dell’Iraq ai sauditi e ai turchi.

Questi ultimi, sunniti come i sauditi e in rapporti di freddezza antica con gli iraniani, stanno tessendo silenziosi accordi con la Russia – anche qui sono dirimenti le rotte energetiche – e la Cina, proponendosi come stabilizzatori degli equilibri in una regione che dal Medio Oriente arrivi fino all’Asia centrale, con la quale i turchi condividono l’elemento etnico e l’eredità culturale ottomana.

Uno scenario che i sauditi hanno tutto l’interesse a promuovere, visto che garantisce loro il ruolo, presente e soprattutto futuro, di “petroliera” dell’Asia che, come la storia ha già dimostrato ai sauditi, è un’ottima assicurazione sulla vita. Quanto più i sauditi saranno capace di accreditarsi come principali fornitori di petrolio in Asia, tanto più troveranno non soltanto domanda ma anche sostegno politico in Oriente. Una sponda importante, specie se i sauditi andranno convincendosi che il disimpegno USA dalla regione, finora più temuto (e annunciato) che effettivo, diventi una realtà.

In questa partita la Russia gioca a cavallo fra Turchia e Iran, con le quali condivide recenti interessi in Siria e antiche frequentazioni economiche e politiche. Mosca è sicuramente consapevole che questo difficile equilibrio è sempre più incerto e che, prima o poi, dovrà fare una scelta, consapevole che una eventuale riorganizzazione della globalizzazione nello spazio euro-asiatico, che riguardi almeno rotte commerciali (la BRI cinese) e moneta (l’euro o lo yuan), trova nello zoccolo medio-orientale uno dei suoi cardini. Soprattutto perché è laggiù che si gioca il grande gioco del petrolio.

Se quest’ultimo serve come cartina tornasole della globalizzazione, e quindi anche di quella che verrà, sembra che la scelta la Russia l’abbia già fatta. E non porta a Teheran.