Dollaro forte: i fondamentali e le lezioni del passato

I policymaker statunitensi (ma anche media e analisti) non sono molto attenti al tasso di cambio con l’euro, e assai più attenti al tasso di cambio del dollaro con il basket di valute più rappresentative. Se si considera il tasso di cambio effettivo (ossia calcolato come media pesata del cambio con le valute dei paesi partner) negli ultimi 12 mesi il dollaro si è apprezzato significativamente, con una rivalutazione complessiva di oltre il 12,5%, mentre nei confronti dell’euro si è registrato un apprezzamento superiore al 20% in media mensile (maggio 2015 su maggio 2014).

Sull’andamento dei tassi di cambio nel breve-medio termine agiscono driver diversi rispetto a quelli di medio-lungo termine. Operando una drastica semplificazione delle posizioni teoriche, nel breve termine i tassi di cambio tra valute sono determinati principalmente dai differenziali dei tassi di interesse, o piuttosto dalle aspettative su tali differenziali; sui trend di lungo termine agiscono invece fattori “fondamentali”, ossia legati a variabili di tipo macroeconomico quali bilancia di conto corrente, equilibrio delle finanze pubbliche e crescita economica attesa.

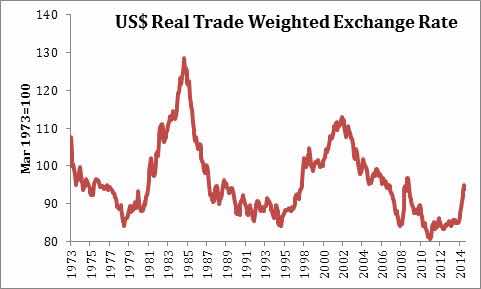

Oggi il valore del tasso di cambio effettivo reale del dollaro (ossia il cambio effettivo aggiustato per l’inflazione relativa con i paesi partner) è in linea con la sua media degli ultimi 40 anni, ossia dalla fine del sistema di Bretton Woods e del sistema di cambi fissi in vigore dalla fine della Seconda guerra mondiale.

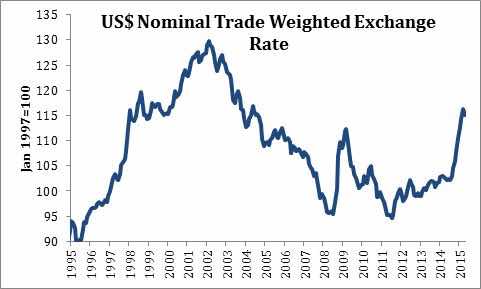

Dato altrettanto significativo, il tasso di cambio effettivo nominale è in linea (appena il 6% più forte) con la sua media degli ultimi venti anni, ossia da quando la Cina ha iniziato a giocare un ruolo rilevante negli scambi internazionali. In altri termini, il valore attuale del dollaro misurato nei confronti del basket di valute più “pesanti” è intorno a valori di “equilibrio” storici indipendentemente dall’indice che si decide di usare.

La vulgata comune è che la marcia del dollaro verso un recupero dei suoi valori storici sia iniziata a maggio 2014, guidata dalle aspettative del rialzo dei tassi di interesse della Fed. In realtà i minimi del dollaro erano stati toccati nel luglio 2011 e un primo accenno di recupero si era verificato già nel trimestre seguente, per poi continuare a passo ridotto tra vari stop and go fino all’estate del 2014. Se il recupero vistoso della valuta americana è quindi avvenuto abbastanza repentinamente negli ultimi trimestri, e in particolare tra agosto 2014 e marzo 2015 (breve-medio termine), il floor del dollaro è stato toccato nell’estate del 2011. Le motivazioni di medio-lungo termine per cui esso non si sia ulteriormente indebolito, e anzi abbia prima trovato sostegno intorno a quei valori e poi avviato il recente recupero, vanno quindi cercate tra i driver che hanno convinto gli investitori già da luglio 2011 che l’economia USA si fosse ormai avviata verso una ripresa economica “strutturale”.

Gli Stati Uniti avevano attivato, immediatamente e poi nei mesi successivi allo scoppio della crisi del 2008, una sequenza di misure di policy considerate convincenti dai mercati. Tra queste misure è sufficiente ricordare: l’iniezione di liquidità di un trilione di dollari effettuata nel giro di un mese dopo il fallimento di Lehman Brothers; il tempestivo salvataggio del settore bancario; la politica di bilancio fortemente espansiva (con un deficit pubblico che nel 2009 sfondò il tetto dell’11% del PIL); l’intervento statale a favore del settore automobilistico; il rilancio del settore energetico, con lo sviluppo dello shale oil e dello shale gas che ha consentito un recupero di competitività all’intero sistema imprenditoriale.

Con queste misure strutturali, nei tre anni immediatamente seguenti la fase più acuta della crisi, i mercati hanno progressivamente recuperato fiducia nel dollaro (come si vede dai grafici), pur continuando a sostenere altre valute, tra cui principalmente l’euro che garantiva rendimenti più alti. È da notare peraltro che anche le dichiarazioni del 22 maggio 2013 dell’allora Presidente della Federal Reserve, Ben Bernanke, a proposito della possibilità che il tapering della Fed iniziasse entro la fine dello stesso 2013, smossero il valore del dollaro di appena il 2% – pur creando scompiglio nei paesi emergenti più fragili e determinando una riallocazione geografica degli asset finanziari. Questa timida reazione dei mercati nei confronti del dollaro è interessante in quanto indica che l’inversione della politica monetaria USA da espansiva a neutrale era ormai chiaramente incorporata nelle aspettative degli operatori finanziari (come dimostrato dalla flight to quality in uscita dagli emergenti). Tuttavia, non essendo in quel momento chiara la tempistica del tapering, il differenziale dei tassi (allora sfavorevole agli USA) continuò a favorire l’euro e altre valute dell’area OCSE. In sintesi, le aspettative da sole non furono sufficienti a far sbilanciare gli investitori che pure stavano progressivamente, da due anni, agendo a supporto di un pur modesto recupero del dollaro.

Invece, il dollaro ha preso il volo dal momento in cui, a ottobre 2014, le dichiarazioni di Janet Yellen (nuovo e attuale Presidente della Federal Reserve) sulla prossima fine degli acquisti di obbligazioni da parte della Fed (con il conseguente aumento dei tassi USA) sono state sostanziate da dati economici che confermavano in via definitiva la bontà della ripresa dell’attività economica e dell’occupazione. Peraltro, nelle stesse settimane, anche il presidente della BCE Mario Draghi annunciava l’avvio del Quantitative Easing (QE) in Europa, con conseguente riduzione dei rendimenti lungo l’intero spettro temporale.

Alcuni analisti economici hanno sostenuto che quella mossa della BCE fosse già stata anticipata dai mercati e che questo spiegava la discesa dell’euro già iniziata ad agosto. Di nuovo la vulgata comune mostra dei limiti analitici: in realtà, altri fattori durante l’estate 2014 avevano contribuito alla debolezza dell’euro, come il risveglio della questione greca e soprattutto la crisi Ucraina/Russia. Anche per l’euro, quindi, è da ipotizzare che i mercati si siano mossi solo quando le note debolezze croniche dell’area-euro sono sfociate in un annuncio ufficiale di politica monetaria espansiva da parte della Banca Centrale (ma non prima dell’annuncio ufficiale). Un discorso simile può essere fatto per l’indebolimento dello yen e per il QE avviato dalla Bank of Japan (BOJ), ulteriore elemento di rafforzamento del dollaro: solo dopo l’inizio del QE della BOJ, lo yen si è indebolito, non prima e nonostante gli analisti lo avessero dato per imminente già da mesi.

Le implicazioni per il futuro sono abbastanza evidenti. Il livello del dollaro, oggi intorno al valore della sua media storica, è supportato da fondamentali economici considerati rassicuranti dai mercati. Progressivamente, in funzione della tempistica delle decisioni concrete della Fed, dell’implementazione e della dimensione del rialzo dei tassi, il rafforzamento ulteriore del dollaro nei prossimi anni appare inevitabile. Oxford Economics – uno dei più accreditati istituti di previsioni – si attende che la Fed inizi a far salire i tassi di 25 punti base a settembre e di ulteriori 25 a ottobre, visti i dati positivi sull’occupazione e i ripetuti accenni della Fed ai rischi di creazione di asset bubble sconnessi a un eccessivamente prolungato stazionamento dei tassi di interesse intorno allo zero.