C’era una volta l’inflazione da energia, adesso c’è solo l’inflazione

L’inflazione è un’entità misteriosa, che dietro l’evidenza essoterica dei suoi effetti – nulla è più autoevidente del carovita – nasconde l’esoterico svolgersi di molte alchimie. Un intero sistema economico cerca faticosamente di ristabilire l’equilibrio perduto, quello in cui i prezzi crescevano senza troppe sorprese, e in questo muoversi, che è tanto più frenetico quanto più si surriscaldano i prezzi, l’inflazione svela la sua fisionomia, sempre uguale – i rincari appunto – e sempre mutevole, quanto al suo originarsi.

Ogni inflazione, perciò, è diversa dalle altre. E questa differenza è impossibile coglierla dalla semplice lettura di un indice, qualunque esso sia. Bisogna imparare a guardarvi dentro.

Oggi, alla metà del 2023, dopo un biennio dal grande balzo inflazionistico che ha sconvolto il mondo, ci troviamo persino a pensare con nostalgia ai primi rincari, per lo più concentrati sui beni energetici, che avevano il pregio di essere comprensibili, e quindi rassicuranti. Si leggevano come l’ovvia conseguenza dello stravolgimento provocato nei mercati globali dalla pandemia e poi dalla guerra russo-ucraina. Se i mercati di petrolio e gas vanno troppo su l’inflazione va alle stelle. Lo abbiamo visto accadere più volte.

Chi scriveva di inflazione nel 2021, perciò, si rassicurava pensando che l’ondata anomala dei rincari energetici sarebbe trascorsa col carovita e, alla fine, il mondo sarebbe tornato a girare come prima. Non è andata così. E adesso alle consolazioni dei primi tempi, che nascevano da una certezza che si è rivelata effimera, si è sostituito il pensiero che stiamo vivendo nell’ombra di un futuro sempre più incerto. Quest’ansia è, a sua volta, un ottimo nutrimento proprio per le tensioni inflazionistiche.

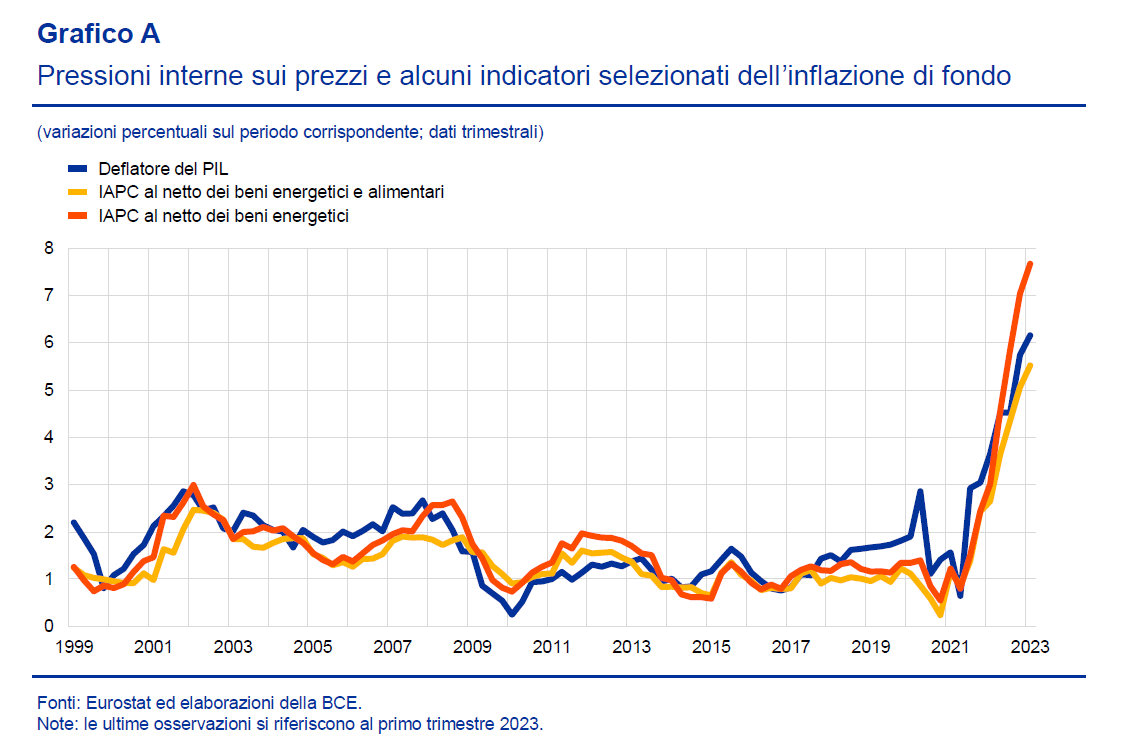

Nel suo ultimo bollettino economico, la BCE riconosce con comprensibile amarezza che “l’inflazione è in calo ma dovrebbe rimanere troppo elevata per un periodo di tempo troppo prolungato”. Il peggio però è che “gli indicatori delle pressioni di fondo sui prezzi rimangono elevati”. Con l’aggravante che sono state riviste al rialzo “le proiezioni per l’inflazione al netto della componente energetica e alimentare, in particolare per quest’anno e il prossimo, in ragione dei passati inattesi aumenti e delle implicazioni del vigoroso mercato del lavoro per il ritmo della disinflazione”.

Previsioni a parte, nella stima di maggio, Eurostat ha calcolato una crescita dei prezzi del 6,1%, in calo rispetto al 7% di aprile. I beni energetici sono a crescita negativa, contribuendo al raffreddamento dell’inflazione di fondo dal 5,6% al 5,3. In calo anche l’inflazione dei beni (da 6,2% a 5,8) e quella dei servizi (dal 5,2% al 5). Ancora elevata l’inflazione dei beni alimentari, diminuita ma ancora al 12,5%. La stima flash di giugno conferma la tendenza al raffreddamento dei prezzi, che dovrebbero scendere al 5,5 per l’interna area.

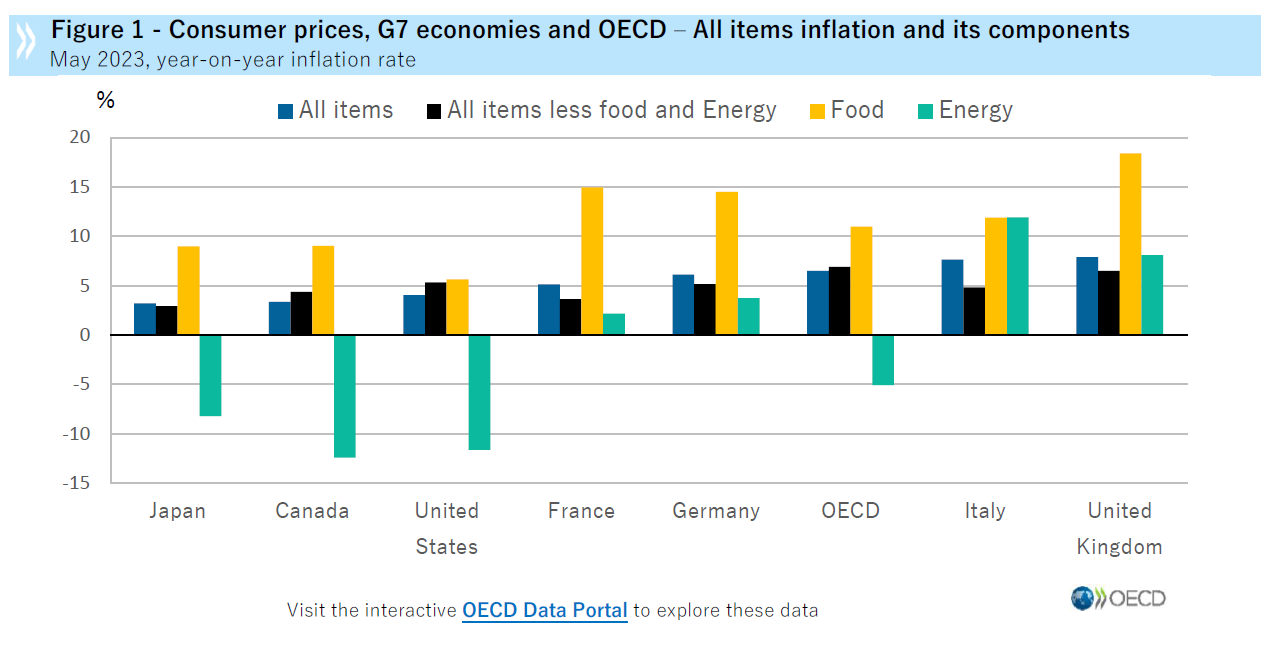

Ma questi dati, che sono riferiti all’Eurozona, nascondono profonde differenze fra i singoli Paesi. Se guardiamo alle rilevazioni diffuse da OCSE ai primi di luglio osserviamo due cose. La prima, che conferma l’analisi della BCE, è che il calo dell’inflazione core (senza energia e alimenti freschi) è molto più lento di quello dell’inflazione complessiva, pure se nell’insieme i prezzi nell’area si stanno raffreddando (il CPI, consumer price index, è diminuito dal 7,4% di aprile al 6,5 di maggio).

La seconda notazione è che in alcuni Paesi, come l’Italia, il peso di energia e cibo è ancora molto rilevante sull’andamento dei prezzi. Non solo ogni inflazione è diversa da quelle precedenti, ma la sua fisionomia muta a seconda del Paese. L’inflazione energetica, in particolare, è divenuta negativa in 16 Paesi OCSE su 38 che aderiscono all’organizzazione. Quindi è meno presente di prima, ma non è sparita.

Queste differenze spiegano anche quelle nelle aspettative, che pure se in calo, non sono molto rassicuranti. Bankitalia ha diffuso quelle a 12 mesi sull’inflazione al consumo che nei 12 mesi sono scese al 5,8% in Italia, arrivando al 5% a due anni e al 4,5 a tre anni. Ben lontani dai livelli ai quali eravamo abituati, e perciò carburante ideale per i malumori degli operatori economici.

Se usciamo dall’area OCSE e guardiamo al G20, si conferma il rallentare dell’inflazione (5,9%a maggio rispetto al 6,5 di aprile), ma anche qui con molte differenza nazionali: i prezzi calano in Brasile mentre aumentano in Argentina e rimangono stabili in Cina. Sempre in Cina però a giugno scorso si è osservata una robusta deflazione dei prezzi alla produzione, scesi del 5,4% su base annua, che peggiora quella osservata il mese prima e lascia immaginare che i prezzi in Cina si fermeranno al livello attuale.

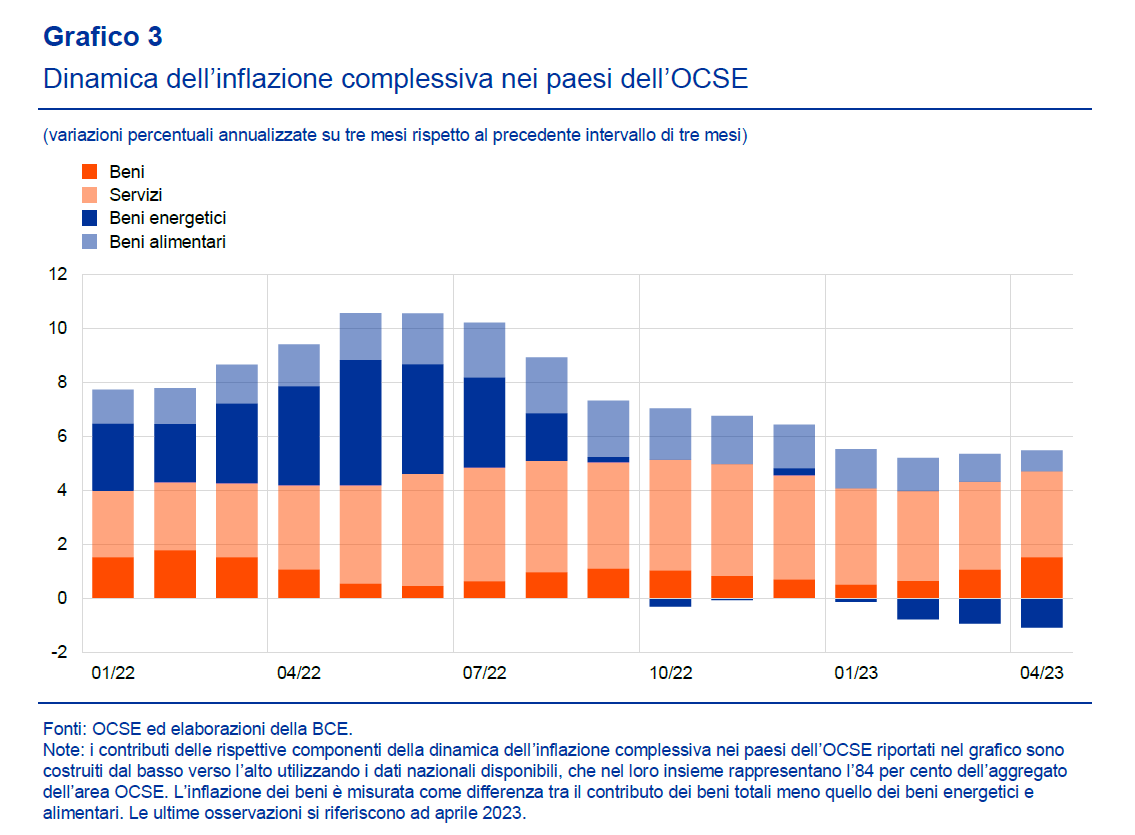

Difficile perciò generalizzare. Salvo per una cosa: l’inflazione ormai si è trasmessa alla componente di fondo dei prezzi, quella più difficile da controllare. Non tanto da destabilizzare le aspettative. Ma quanto basta per alimentare la voglia delle imprese di difendere i propri profitti e dei lavoratori di tutelare i propri salari. In altre parole, abbiamo tutti gli ingredienti per l’innesco di una spirale. Una tendenza chiarissima che si osserva scomponendo le varie componenti della dinamica inflazionistica nei paesi OCSE.

Come si può osservare dal grafico sopra, la componente energetica in media contribuisce negativamente all’andamento dei prezzi, mentre rimane positivo, anche se in diminuzione, il contributo dei beni alimentari. La parte più rilevante dell’accelerazione dei prezzi, negli ultimi 16 mesi, è dipesa dai servizi e dal settore dei beni. Segno che il sistema economico ha metabolizzato i rincari e adesso sta lavorando per riassorbirli.

Ciò significa che il sistema troverà un nuovo equilibrio, ma a un livello di prezzi più alto di quello al quale eravamo abituati. Questo tendiamo a dimenticarlo, quando leggiamo i dati sull’inflazione: un calo dell’indice non vuol dire che siano diminuiti i prezzi, ma che sono cresciuti meno rispetto al periodo precedente. La sconfitta dell’inflazione non significa che i prezzi tornano quelli di prima. Ma semplicemente che crescono a un ritmo sopportabile. Auspicabilmente, avvicinandosi al famoso target del 2% annuo che prevede la BCE.

Questo ci aiuta a capire meglio perché l’inflazione tenda per sua natura a perpetuarsi. Mano a mano che la struttura dei prezzi viene contagiata, gli operatori cercano di difendere il proprio potere d’acquisto. I modi sono sostanzialmente due: tagliando le spese – anche a spingere in questa direzione servono le politiche monetarie restrittive – o chiedendo adeguamenti delle proprie entrate, siano esse profitti o redditi da lavoro.

Entrambe le cose stanno già succedendo. Nell’eurozona la BCE osserva una crescita stagnante, negli ultimi mesi, mentre il rialzo dei tassi svolgeva i suoi effetti. “I passati incrementi dei tassi di interesse decisi dal Consiglio direttivo si stanno trasmettendo con forza alle condizioni di finanziamento e stanno gradualmente influenzando tutta l’economia. I costi di indebitamento sono aumentati bruscamente e la crescita dei prestiti rallenta. Le condizioni di finanziamento più restrittive sono una ragione fondamentale per cui l’inflazione dovrebbe ridiscendere ulteriormente verso l’obiettivo, in ragione dell’azione frenante che, secondo le attese, dovrebbero esercitare in misura crescente sulla domanda”.

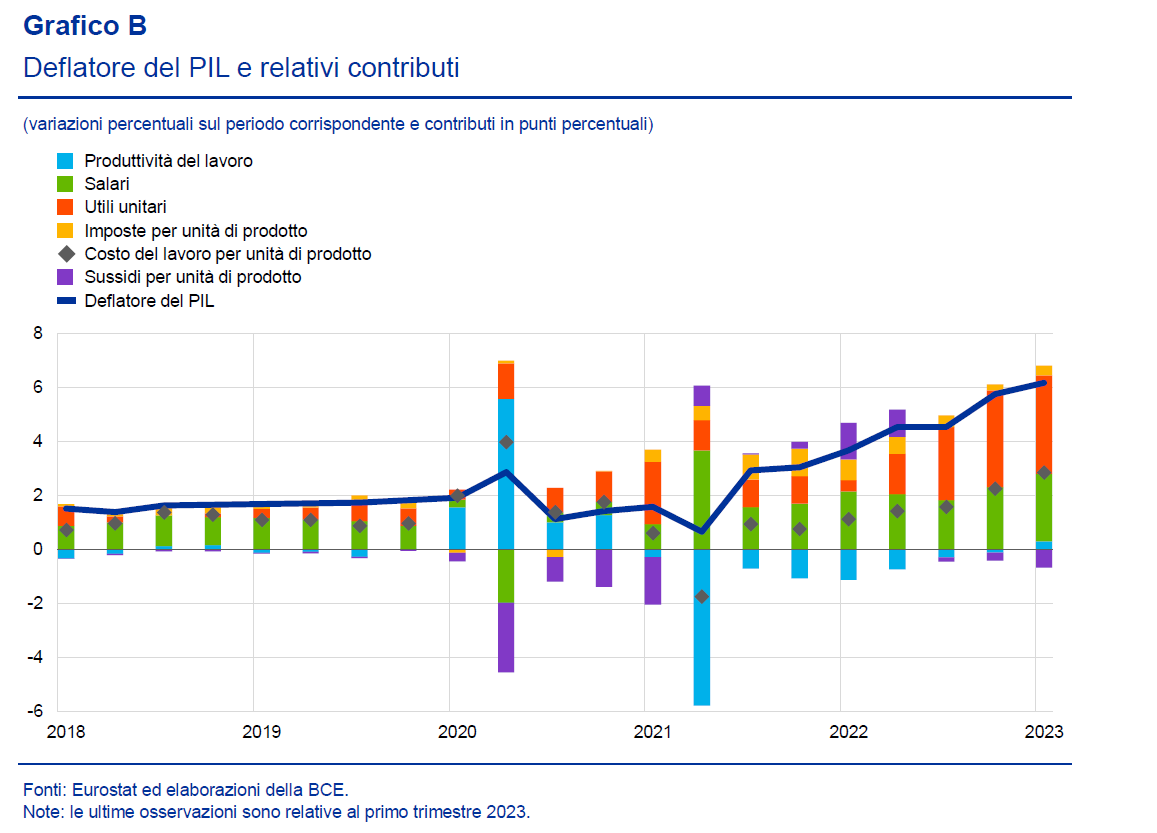

Al tempo stesso però si vede con chiarezza che gli agenti economici hanno da tempo reagito alle tensioni inflazionistiche, di fatto esasperandole. Le aziende hanno difeso i propri profitti ritoccando all’insù i prezzi, spinte anche dall’aumento del costo del lavoro. Se osserviamo il contributo delle diverse componenti settoriali alla crescita dei prezzi in Europa, questi movimenti sono ben visibili.

Il saldo fra queste due azioni, quella “deflazionistica” della manovra sui tassi, e quella inflazionistica dell’aumento di salari e profitti, si può rappresentare con le previsioni della BCE sugli andamenti della componente di fondo dell’inflazione, ancora poco rassicuranti: si parla del 5,1% quest’anno, per arrivare al 3% nel 2024 e al 2,3$ nel 2025.

Chi avesse voglia di rileggere le previsioni degli ultimi due anni fa, noterebbe un certo scivolamento in avanti del punto di “normalizzazione”. Segno evidente della “resilienza” del processo inflazionistico alle manovre di politica monetaria.

Se adesso confrontiamo le previsioni BCE sull’inflazione di fondo con quelle sull’inflazione complessiva (5,4% nel 2023; 3% nel 2024; 2,2% nel 2025) ci accorgiamo che le componenti volatili, quindi energia o cibi freschi contano sempre meno. I previsori non si aspettano, da questi mercati, altre brutte sorprese. “Il tasso di variazione dei prezzi dei beni energetici che dovrebbe diventare sempre più negativo nel corso del 2023 e quello dei beni alimentari che dovrebbe subire una netta moderazione”, scrive la Banca.

E per fortuna. Perché se alla componente di fondo si sommassero nuovi shock energetici non rimarrebbe altro che strozzare l’economia come ai tempi della Fed di Volcker nei primi anni ‘80 del secolo scorso. La qual cosa non sarebbe certamente un buon viatico per le finanze pubbliche di moltissimi governi, ancora gravati dall’enorme quota di debito emesso causa Covid.

Leggi anche: A harsh economic season has arrived

Pure senza scomodare scenari disastrosi, la situazione è già abbastanza complicata allo stato attuale delle nostre conoscenze. La buona notizia che il mercato del lavoro “è un punto di forza dell’economia”, come scrive la BCE, con la disoccupazione al minimo storico del 6,5% si accompagna alla previsione di un aumento dei redditi reali per la duplice ragione di un rallentamento dei prezzi e dell’aumento dei salari nominali. Si tratterà di capire se questi aumenti saranno compatibili con il processo di contenimento dell’inflazione in un momento in cui ci si attende anche un rallentamento economico.

La questione non è da poco. La BCE osserva infatti che “le spinte salariali, che in parte riflettono pagamenti una tantum, diventano una fonte di inflazione sempre più rilevante”. I redditi per occupato sono aumentati del 5,2% nel primo trimestre del 2023 e le retribuzioni contrattuali del 4,3%. Mentre “gli effetti indiretti dei passati shock ai prezzi dell’energia e le altre pressioni inflazionistiche vengono gradualmente meno, il costo del lavoro diventerà il fattore principale alla base dell’inflazione misurata sull’IAPC al netto di energia e alimentari” (IAPC sta per “indice armonizzato dei prezzi al consumo”).

La BCE ipotizza che la crescita dei salari si collocherà a oltre il doppio della sua media storica per gran parte dell’orizzonte di proiezione. Ciò non solo per gli “effetti della compensazione per l’inflazione e alle condizioni tese nel mercato del lavoro”, ma anche per “gli aumenti delle retribuzioni minime”. “I recenti accordi salariali in alcuni paesi – aggiunge la Banca – hanno contribuito ad aumentare i rischi al rialzo per l’inflazione”.

In compenso i margini di profitto, “notevolmente ampliati nel 2022”, dovrebbero in parte assorbire questi rincari”. Ma il condizionale è d’obbligo. Si è già osservato che la dinamica più sostenuta dei costi del lavoro e degli utili d’impresa ha più che compensato quella del costo energetico declinante.

Queste tensioni intervengono in un contesto di crescita economica – unica cura reale contro l’aumento dei debiti – che tende a diventare stagnante – come del resto era già dall’inizio del nuovo millennio, quando la crescita nell’UE ha avuto un andamento molto volatile: fra l’1 e il 3% prima del 2008, quindi una fase di recessione e una leggera ripresa a partire dal 2014 con tassi medi intorno al 2%.

Il PIL nell’eurozona si prevede allo 0,9% nel 2023, in calo dal 3,5% dell’anno scorso, per arrivare all’1,5% l’anno prossimo. Nel 2025 il PIL dovrebbe accelerare all’1,6%.

Questi dati ci conducono alla seconda parte del problema: la politica fiscale, che rimane ancora espansiva al contrario di quella monetaria. La BCE auspica che l’attenuarsi della crisi energetica convinca i governi a ritirare i numerosi sussidi che hanno contenuto i disagi per i meno abbienti nel momento di stress ma che adesso possono aggiungere tensioni inflazionistiche e quindi costringere la Banca ad alzare ancor di più i tassi.

In generale, la lotta all’inflazione passa necessariamente anche dall’azione fiscale dei governi. “Le politiche di bilancio dovrebbero essere concepite in modo da rendere l’economia dell’area dell’euro più produttiva e ridurre gradualmente l’elevato debito pubblico”, scrive la BCE.

E poi certamente sarebbe utile imparare dagli errori del passato ragionando sulle politiche di approvvigionamento delle risorse energetiche, per evitare che tutto questo si ripeta in futuro.

Leggi anche: Prezzi dell’energia e inflazione: i possibili rimedi

Facile a dirsi, meno a farsi. Nel frattempo bisogna fare tutto il necessario per frenare l’inflazione prima che diventi un problema sociale più serio di quanto non sia già. Questo i politici europei lo sanno perfettamente. La BCE anche.