Il contesto economico globale continua ad essere caratterizzato dal trasferimento di redditi e tecnologia dai paesi avanzati a quelli emergenti. A questo sviluppo, ormai di valenza epocale, si affiancano le problematiche conseguenti alla crisi finanziaria del 2008-09, all’impatto delle questioni geo-politiche sull’economia di alcune aree importanti, agli sviluppi demografici. Il risultato netto di queste spinte è un orizzonte al 2020 dai contorni incerti e condizionato in maniera determinante dalle politiche economiche che verranno adottate; e le scelte sono rese più complesse dalla eterogeneità presente sia tra le due aree che tra i paesi all’interno di ciascuna di esse.

Le regioni definite “avanzate” ed “emergenti” affrontano oggi problematiche radicalmente diverse, che si esplicitano nella mancata sincronia delle traiettorie di crescita e lasciano intravedere l’avvio di una nuova fase dell’economia globale. Da un lato, l’aggiustamento iniziato nel periodo post-crisi Lehman Brothers (settembre 2008) fa prevedere un buon miglioramento dell’economia nella media dei paesi OCSE. Dall’altro, le difficoltà di gestione del rapido sviluppo economico degli ultimi due decenni comportano un diffuso rallentamento per i paesi emergenti. Il grafico 1 mostra la riduzione attesa nella forbice di crescita del PIL tra le due aree nei prossimi cinque anni.

Grafico 1 – PIL, crescita media annua (prezzi costanti)

Fonte: Elaborazioni EconPartners su dati Oxford Economics

In alcuni paesi emergenti (per esempio Cina, India, gran parte del Medio Oriente arabo), la dimensione dell’attività economica ha ormai raggiunto quella fase della curva dello sviluppo in cui mantenere un tasso di crescita elevato è difficilmente sostenibile. La Cina, in particolare, si trova di fronte al rischio di una crisi del settore bancario determinata dalle necessità di credito a sostegno della crescita degli ultimi due decenni. Ma a frenare le aspettative di crescita cinese è soprattutto la transizione da un modello economico basato sugli investimenti (ormai ben oltre il 45% del PIL) a uno più equilibrato, ossia con maggiori consumi privati. Questa volontà di cambiare il modello di sviluppo è stata esplicitata nella strategia quinquennale del Plenum del Partito Comunista Cinese nel novembre 2013, insieme alla decisione di ridurre le forti emissioni inquinanti. Gli effetti di questa strategia finora si sono manifestati più come ridimensionamento degli investimenti che come aumento dei consumi privati.

In realtà, l’intera area emergente necessita di avviare un percorso di riforme per adeguarsi ai cambiamenti sociali ed economici degli ultimi due decenni. L’ammodernamento dei mercati dei beni, dei servizi e del lavoro (settori protetti da liberalizzare, miglioramento delle condizioni di vita dei lavoratori) è esigenza non più rimandabile e comune a tutto questo gruppo di economie. Alcuni paesi, come i cosiddetti fragile five (India, Brasile, Indonesia, Turchia, Sud Africa), devono inoltre fare i conti con squilibri di finanza pubblica combinati a deficit commerciali, squilibri che riducono i margini di manovra dei policymakers. A complicare la gestione di questa fase , i paesi esportatori di commodities e petrolio si trovano a fronteggiare il calo dei prezzi dei loro prodotti, che tenderanno a essere deboli a causa della flessione della domanda globale. La riduzione dei redditi derivanti dalle commodities e dal petrolio è poi elemento scatenante o aggravante delle tensioni geo-politiche sviluppatesi negli ultimi anni (primavere arabe, Russia/Ucraina, Califfato ISIS), con l’innesto di un circolo vizioso tra minor crescita e tensioni politiche. La sintesi di queste problematiche è che nei prossimi anni il tasso di crescita atteso dei paesi emergenti, pur rimanendo elevato si abbasserà di quasi due punti percentuali rispetto a quello degli ultimi quindici anni, attestandosi al di sotto del 5% annuo.

I paesi dell’area “avanzata” sono invece ancora occupati a gestire le conseguenze della crisi finanziaria del 2008-09 che ha lasciato poco spazio di manovra alle politiche economiche dei policymakers. I minori tassi di crescita, la minore occupazione e l’elevata capacità inutilizzata riducono le risorse a disposizione dei governi e rendono socialmente meno accettabile l’adozione di politiche di ampio respiro. Se si guarda alle tre maggiori potenze economiche “avanzate” del pianeta (USA, Giappone, Eurozona) si nota come attualmente si sia di fronte a tre diversi “esperimenti” di politica economica.

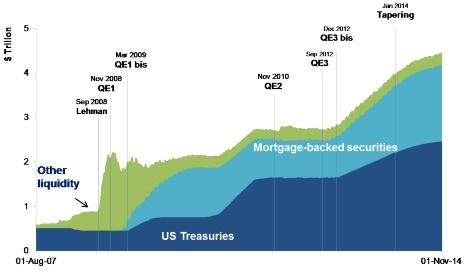

Negli USA, la sequenza delle policy adottate dal 2008 ha gettato le basi della crescita economica e dell’occupazione per i prossimi anni. Già nelle prime settimane dopo il fallimento della Lehman Brothers la politica monetaria USA è diventata molto espansiva (grafico 2), con il bilancio della Federal Reserve ampliato di circa un trilione di dollari in poche settimane e con il salvataggio immediato del sistema finanziario. La politica monetaria ha poi proseguito fino ad oggi nel suo approccio molto accomodante (TARP, QE1, QE1bis, QE2, QE3, QE3bis), indebolendo il dollaro, rivitalizzando il settore bancario e il credito, e consentendo il risveglio del settore immobiliare. Combinata a oltre un decennio di riduzione del costo del lavoro per unità di prodotto, la svalutazione ha consentito un ulteriore recupero della competitività di prezzo dei beni e servizi prodotti negli USA.

Grafico 2 – US Federal Reserve, Balance Sheet

Fonte: Elaborazioni EconPartners su dati US Federal Reserve

Anche la politica di bilancio è stata utilizzata da Washington in maniera molto pragmatica. Nel 2009, il deficit di bilancio è arrivato al 12% del PIL, agendo in maniera decisamente anti-ciclica anche nei tre anni successivi. Passato il momento più difficile, gli USA hanno invertito la rotta e il rapporto deficit/PIL è ormai rientrato a livelli che rispetterebbero i parametri di Maastricht. Nel frattempo anche la politica industriale ha fatto la sua parte, con interventi focalizzati soprattutto sul settore automobilistico ed energetico (avviandosi verso l’indipendenza energetica con lo sviluppo della produzione di shale oil e shale gas). Gli USA si avviano quindi a far da battistrada dell’economia mondiale, con tassi di crescita superiori al 3% annuo.

In Giappone, l’adozione della cosiddetta “Abenomics”, basata sulle tre frecce annunciate dal Primo Ministro Abe nella primavera del 2013 (espansione della base monetaria e quantitative easing, avvio di massicci investimenti pubblici, riforme strutturali) ha incontrato difficoltà di applicazione: il debito pubblico molto elevato non consente una politica di bilancio decisamente espansiva, che anzi ha agito da freno nel 2014 e lo farà ancora per almeno un paio di anni (grafico 3). Inoltre, le resistenze interne hanno finora bloccato le riforme strutturali promesse da Abe.

Grafico 3

Realmente efficace è stata finora solo la politica monetaria espansiva (con QE di dimensione doppia di quella USA e attesa in ulteriore forte espansione, grafico 4) nel far salire le aspettative di inflazione fino al 2% e nel determinare una decisa svalutazione dello Yen. Nonostante la politica monetaria aggressiva, il tasso di crescita del PIL del Giappone nei prossimi cinque anni è atteso spostarsi appena al di sopra dei livelli dell’ultimo decennio.

Grafico 4

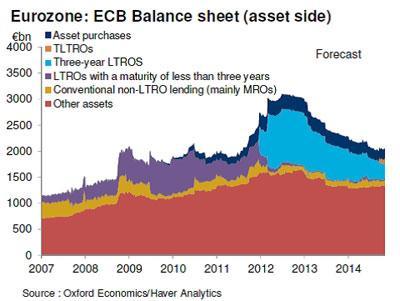

Nell’Eurozona il conflitto, con colorazioni non solo economiche, ma anche ideologiche e culturali, tra paesi core e paesi “periferici” è finora sfociato nella priorità data al rigore delle politiche di bilancio e monetarie. Lo sforzo di aggiustamento dei bilanci pubblici ha finito per contribuire alla contrazione della domanda interna e al concretizzarsi del rischio di deflazione, inizialmente nella periferia e progressivamente in pressoché tutta l’Eurozona. La politica monetaria adottata dalla BCE, dopo l’inevitabile iniezione di liquidità seguita al fallimento Lehman Brothers, è ondeggiata tra un approccio neutrale e uno restrittivo (eccetto nella prima parte del 2012, grafico 5). Un effetto collaterale di tale politica è stato un tasso di cambio dell’euro complessivamente sopravvalutato.

Grafico 5

Nonostante l’assenza di politiche economiche espansive, l’accresciuta fiducia nella stabilità finanziaria lascia comunque prevedere per i prossimi cinque anni un miglioramento dell’andamento del PIL (+1,5% circa) rispetto al quinquennio buio post-crisi Lehman Brothers (-0,2% annuo) – non sufficiente tuttavia a sostenere l’occupazione. L’Eurozona rappresenta il punto critico dell’evoluzione dello scenario globale, e maggiormente dipendente dalle scelte dei policymakers. Un’azione decisa che utilizzasse tutti gli strumenti a disposizione (politica monetaria, di bilancio, industriale e di riforme strutturali) consentirebbe entro pochi anni di migliorare il tasso di crescita dell’output potenziale. Purtroppo la governance molto farraginosa dell’area e il miscuglio di culture e interessi diversi non fanno ben sperare.