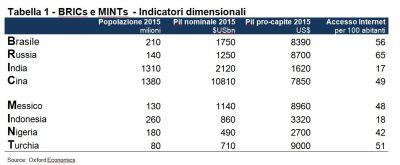

I paesi BRIC (Brasile, Russia, India, Cina) e MINT (Messico, Indonesia, Nigeria, Turchia) hanno in comune tra loro un grosso potenziale di crescita economica. E’ una potenzialità determinata anche dalla notevole dimensione delle rispettive popolazioni, poiché si tratta di Stati demograficamente grandi o medio-grandi su scala globale (come si evince dalla tabella 1). Tuttavia, fatta eccezione per la caratteristica di poter assumere un ruolo rilevante come motori di crescita globale, gli otto paesi non si somigliano molto, sia dal punto di vista economico che politico o sociale.

Nel primo decennio del secolo e poi durante gli anni della crisi finanziaria, anni decisamente pesanti per le economie cosiddette avanzate, i paesi emergenti e in particolare i BRIC nel loro complesso – e anche i MINT pur se in grado minore – sono stati effettivamente in grado di sostenere l’economia mondiale e a tratti di esserne il motore principale. Tuttavia, nel corso degli ultimi trimestri, i trend economici dei vari paesi hanno iniziato a divergere in maniera ancora più significativa.

In uno scenario globale caratterizzato dalla perdurante incertezza sulle prospettive di crescita economica, alcuni membri dei gruppi BRIC e MINT hanno iniziato a pagare il prezzo di squilibri strutturali interni, mentre altri si trovano alle prese con problematiche politiche interne. Sono pochi i paesi emergenti che potrebbero oggi permettersi di allentare le loro politiche monetarie e fiscali, la maggior parte essendo limitata da uno o più dei seguenti fattori: alta inflazione, fondamentali economici deboli, lenti meccanismi di trasmissione delle politiche (ossia, rigidità di mercati controllati). Due sono i temi principali che rendono il quadro mondiale sfavorevole ai paesi emergenti: la debolezza dei prezzi delle commodity e in particolare del petrolio, nonchè l’approssimarsi del QT, ossia del temuto “Quantitative Tightening” da parte degli Stati Uniti, che si è già riflesso in una riallocazione dei portafogli globali degli investitori.

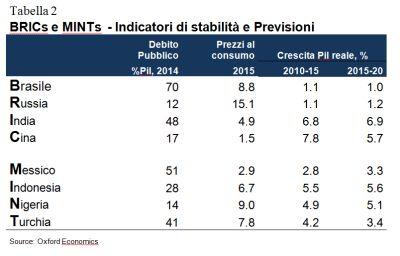

Il progressivo deteriorarsi della situazione economica globale, con eventuali ricadute pesanti sulla stabilità politica interna, rappresenta un rischio reale soprattutto nei paesi che fanno affidamento sul commercio estero o che sono fortemente dipendenti da finanziamenti esteri. Tra i BRIC, questa tipologia di rischio è certamente appannaggio di Russia e Brasile – fino a pochi anni fa ammirati campioni della speranza di benessere e con un Pil pro-capite decisamente superiore a quello della Cina o dell’India – che sono oggi due tra le economie in maggiore difficoltà. Entrambe si trovano infatti in pesante recessione (con il PIL del Brasile atteso in decrescita di circa il 3% e quello della Russia in contrazione di circa il 4% nel 2015) e alle prese con fondamentali economici in disequilibrio strutturale; entrambe dipendono dai prezzi all’esportazione delle commodity sui mercati mondiali (particolarmente la Russia, le cui esportazioni di petrolio e gas sono circa due terzi delle esportazioni totali), a loro volta vulnerabili a causa del “sentiment” negativo nei confronti della domanda proveniente dalla Cina; entrambe sono alle prese con alta inflazione (prezzi al consumo intorno al 10% per il Brasile e addirittura sopra il 15% la Russia) ed hanno quindi pochissimo spazio di manovra per politiche espansive. Come se non bastasse, sia Russia che Brasile sono esposte al rischio di fuoriuscita di capitali paventato come conseguenza (pressochè una certezza) dell’aumento dei tassi di interesse USA, fuoriuscita che spingerebbe verso il basso le rispettive valute (real e rublo), e allo stesso tempo determinerebbe una stretta nelle condizioni monetarie e del credito, ritardando significativamente un eventuale ritorno alla crescita economica e dell’occupazione.

La Cina, che continua a essere alle prese con la riconversione della propria struttura economica verso un maggiore apporto dei consumi privati interni a fronte di una riduzione pianificata e progressiva degli investimenti in infrastrutture, è tra gli emergenti meno dipendenti dai mercati delle commodity e quello più accreditato per un ulteriore sforzo delle politiche di allentamento monetario e creditizio. In seguito alla svalutazione del renminbi effettuata nell’agosto 2015, pur se su scala tutto sommato ridotta, è improbabile che la Cina si affidi ulteriormente allo strumento valutario per rilanciare la propria competitività e le esportazioni. L’incognita maggiore per l’economia cinese non viene dall’esterno, anche perchè i mercati di sbocco per la Cina saranno nel 2016 complessivamente comunque più tonici di quanto lo fossero nel 2015, ma è rappresentata dal settore immobiliare – ed è probabile che la pressione negativa da esso esercitata sull’indotto e quindi sul complesso dell’attività economica persista anche nel medio termine. Appare invece probabile che la politica fiscale acquisisca un ruolo progressivamente maggiore, sia in funzione dello spazio di manovra ancora esistente grazie al basso profilo del deficit pubblico sia perchè i policymaker cinesi sono fortemente motivati a rispettare gli obiettivi di crescita. In altre parole, la probabilità da molti evocata di un “hard landing” cinese rimane molto ridotta anche se la crescita del PIL nei prossimi anni si attesterà intorno al 5,5%-6,5% – ossia su livelli di circa due terzi di quelli dell’ultimo ventennio. Un rallentamento così significativo potrebbe però finire con il mettere a rischio la stabilità sociale e politica di un paese ritenuto uno dei futuri poli di potere globale non soltanto in campo economico.

L’unico paese tra i BRIC a mostrare una certa stabilità e capacità di generare crescita in accelerazione è l’India, possibile traino dell’economia nella regione asiatica nonostante le enormi disuguaglianze e le ampie fasce di povertà presenti nel paese. L’economia indiana appare complessivamente robusta e il Pil è atteso in aumento di oltre il 7% per i prossimi anni, supportato dall’allentamento monetario avvenuto dall’inizio del 2015. La produzione industriale ha preso slancio, così come la produttività e l’occupazione, mentre i conti pubblici non destano eccessiva preoccupazione: se da un lato il deficit pubblico rimane elevato (sopra al 4% del Pil nel 2015), dall’altro il debito è inferiore al 50% del Pil. In sintesi, nonostante alcune ombre importanti come l’inflazione (che ha recentemente dato segni di risveglio portandosi di nuovo al 5%) e il commercio con l’estero che rimane significativamente in rosso a dispetto dell’indebolimento della rupia, l’India è l’unico tra i BRIC a presentare un futuro con prospettive in miglioramento.

Pur se anch’essi importanti dal punto di vista economico – sono attesi tra i primi venti paesi al mondo entro un decennio – e demografico, il Pil dei MINT nel loro complesso conta oggi per circa un terzo di quello cinese. Questi paesi (Messico, Indonesia, Nigeria, Turchia) sono caratterizzati da situazioni molto differenti tra loro, e fattori politici e/o di dipendenza dall’estero potrebbero rallentarne lo sviluppo in maniera significativa. I rischi politici, legati alle problematiche religiose dell’Islam integralista, sono particolarmente presenti in Nigeria e in Turchia.

In Nigeria, dopo un decennio di crescita economica tra il 6 % e l’8%, una grossa parte del 2015 è trascorsa in assenza di un governo mentre nel nord-est del paese il gruppo fondamentalista islamico Boko Haram ha portato sotto il proprio controllo oltre i due terzi dell’area. La lentezza nella formazione del nuovo governo del Presidente Buhari dopo le elezioni di fine marzo ha ritardato l’implementazione delle politiche economiche necessarie al paese e l’avvio di una seria lotta alla vasta corruzione presente nel paese. Allo stesso tempo, il crollo del prezzo del petrolio ha ridotto le entrate del governo nigeriano e le esportazioni, riportando in negativo il conto delle partite correnti. Le riserve ufficiali sono scese al minimo di $30 miliardi a settembre 2015 mentre l’inflazione rimane alta tra il 9% e il 10%. La conseguenza immediata di questi fattori negativi è il forte rallentamento della crescita del Pil, dal 6,3% del 2014 al 3,7% del 2015, con un peggioramento significativo del Pil pro-capite di oltre il 10% (in US$). In una ricerca di Citi, la Nigeria era stata inserita alcuni anni fa nel gruppo degli undici 3G (Global Growth Generators) insieme a Cina, India e Indonesia, ma i rischi di instabilità politica uniti al probabile basso profilo dei prezzi delle commodity potrebbero acuire i problemi sociali e di origine religiosa al punto da farne deragliare il percorso di sviluppo economico avviato da oltre un decennio.

Anche la Turchia spicca come paese la cui crescita è a rischio particolarmente elevato a causa di una miscela di fattori che vanno dalla dipendenza esterna alle tensioni politiche interne e geopolitiche globali. La risonante vittoria dell’AKP (o Partito per la Giustizia e lo Sviluppo) alle elezioni delnovembre 2015 ha risolto l’incertezza politica interna, consegnando la maggioranza assoluta in parlamento al partito guidato da Erdogan. Tuttavia, come per la Nigeria, anche in Turchia lo scorso anno ha visto la perdurante assenza di un governo politico realmente stabile e conseguentemente di azioni decise di politica economica. Il paese rimane uno dei paesi emergenti più vulnerabili nel caso di una generale “flight-to-quality” innescabile da un rialzo dei tassi USA maggiore o più rapido delle attese dei mercati, come peraltro già verificatosi sia nel 2014 che nell’agosto 2015. La Turchia presenta un deficit di conto corrente intorno al 6% del Pil nel 2015, una inflazione ancora non doma (con prezzi al consumo dal 6,8% di luglio al 7,9% di settembre), e in risalita a causa della debolezza recente e attesa della lira (un deprezzamento di circa un terzo rispetto ai valori di due anni fa). Nonostante il recupero della valuta sul finire del 2015, un’ulteriore svalutazione in presenza di alta inflazione porterebbe in tutta probabilità la banca centrale turca a nuovi aumenti nei tassi di interesse di policy. Le previsioni sulla crescita dell’economia, ora ridotte a valori intorno al 2,5% per il 2016-17, risentono dell’effetto combinato delle fragili condizioni interne e della situazione esterna, segnata dalle tensioni geopolitiche lungo i confini con la Siria e l’Iraq esacerbate dalla presenza del “califfato” dell’ISIS.

Tra i MINT, il Messico è quello più dipendente dai prezzi del petrolio, con una posizione per certi versi simile a quella della Russia all’interno dei BRIC. Il rallentamento della produzione industriale nel 2015 è dovuto principalmente al significativo declino della produzione di petrolio e gas, un trend che dura ormai dall’estate 2014 e destinato a durare ancora, determinato dal calo degli investimenti nel settore petrolifero. Ma, a differenza del caso Russia, il finanziamento del deficit di conto corrente (quasi il 3% del Pil quest’anno) non dovrebbe rappresentare un problema per l’economia messicana, dati i significativi flussi di investimenti diretti dall’estero resi possibili dal solido contesto macroeconomico rafforzatosi negli ultimi anni. Grazie all’ampio supporto parlamentare, il governo presieduto da Enrique Peña Nieto ha potuto implementare una serie di riforme che vanno dalla deregolamentazione del mercato del lavoro alla maggiore facilità di accesso al credito per le imprese private; ma forse le riforme più importanti si sono avute nel settore delle telecomunicazioni, dove è stata introdotta maggiore competizione, e nel settore energetico con l’apertura alla partecipazione di investitori stranieri (anche se il settore petrolifero rimane statale come da mandato costituzionale). Il rafforzamento della credibilità internazionale del Messico è inoltre sostenuto da un’inflazione contenuta, dalla solida posizione delle sue riserve internazionali, dal regime flessibile del cambio, dall’indipendenza della banca centrale – fattori non ovvi nel contesto dei BRIC e dei MINT. Di conseguenza, il Messico appare ben posizionato per un discreto miglioramento dello sviluppo economico da qui al 2020 (al contrario degli altri BRIC e MINT), con un Pil in accelerazione di oltre mezzo punto percentuale annuo rispetto al quinquennio precedente e nonostante l’attesa perdurante debolezza dei prezzi del petrolio.

L’Indonesia è uno dei paesi più poveri tra gli otto BRIC e MINT, e anche in confronto con paesi vicini come Malesia o Tailandia, ma guadagna il suo “ruolo” di potenziale motore dell’economia globale grazie alla dimensione della popolazione, la quarta al mondo con 260 milioni circa di abitanti. L’economia del paese ha un grosso potenziale, grazie alle sue risorse naturali quali le fonti energetiche fossili (primo esportatore mondiale di LNG e terzo esportatore mondiale di carbone), e anche oro, argento, nickel e bauxite. Pur essendo in possesso di riserve di greggio molto ampie, l’Indonesia è oggi importatore netto di petrolio e prodotti petroliferi – il che la rende meno esposta alle variazioni del prezzo del greggio. L’Indonesia resta però vulnerabile agli shock esterni e in particolare alle aspettative di aumento dei tassi di interesse USA. Una prova di questa vulnerabilità la si ebbe nell’estate 2013, in seguito alle dichiarazioni di Ben Bernanke sulla possibilità di una stretta monetaria futura da parte della Fed – l’Indonesia fu uno dei tre paesi più colpiti dal “flight-to-quality” degli investimenti di portafoglio globali. Pur avendo migliorato in termini di stabilità dei fondamentali economici rispetto a due anni fa, l’Indonesia presenta ancora un deficit significativo di conto corrente (intorno al 2,5% del Pil) e una inflazione elevata (prezzi al consumo in crescita di quasi il 7% su base annua). Inoltre, i proventi delle esportazioni dell’Indonesia provengono per oltre la metà da commodity, e sono quindi esposti alla riduzione della crescita globale e cinese in particolare, data la prossimità geografica. Ma il paese presenta oggi anche alcuni fondamentali in buone condizioni: finanza pubblica in ordine (deficit/Pil intorno al 2%, debito/Pil invidiabile, inferiore al 30%), costi del lavoro molto competitivi, tassi di disoccupazione appena superiori al 5% e una dinamica della popolazione favorevole. In sintesi, l’Indonesia è un paese con prospettive di crescita attesa tra le migliori tra gli otto BRIC e MINT nei prossimi cinque anni (inferiore solo a quelle dell’India e simili a quelle cinesi) ma fortemente a rischio per possibili eventi esterni sfavorevoli.

Le opinioni espresse in questo articolo sono quelle dell’autore e non riflettono necessariamente quelle di Oxford Economics